Si una persona trabaja desde los 19 años —hasta los 67— y permanece registrado y aportando el 80% de su ahorro a su Afore, en ese tiempo obtendría 128,495 pesos debido a que la administradora le cobrará 0.57% sobre el saldo anualmente. Pero este trabajador no está sólo. Él ahorra el 1.125% de su salario retenido por un patrón legal, el cual le aporta en este 2024, además de su salario, el 8.756%, mientras que el gobierno federal le proporciona el 0.078%, por lo que estaría ahorrando 1,277 pesos al mes, mismos que al cabo del tiempo deseado para retirarse —recalco a los 67 años— acumularía 1,573,885 pesos, cantidad suficiente para una pensión estimada de 10,225 pesos o el 102.3% de su último salario (cifras en pesos de valor constante).

Esto se debe a que la aportación de los patrones que sucesivamente vaya teniendo terminarían aportando a partir de 2030 el 11.573% de su salario, si se mantiene en $10,000; esta cantidad representa tres unidades de medida y actualización (UMA). Pero si su salario rebasa las cuatro UMAs, la aportación de su patrón llegaría a 13.875%, incluido el 2% para el retiro y la aportación para cesantía y vejez.

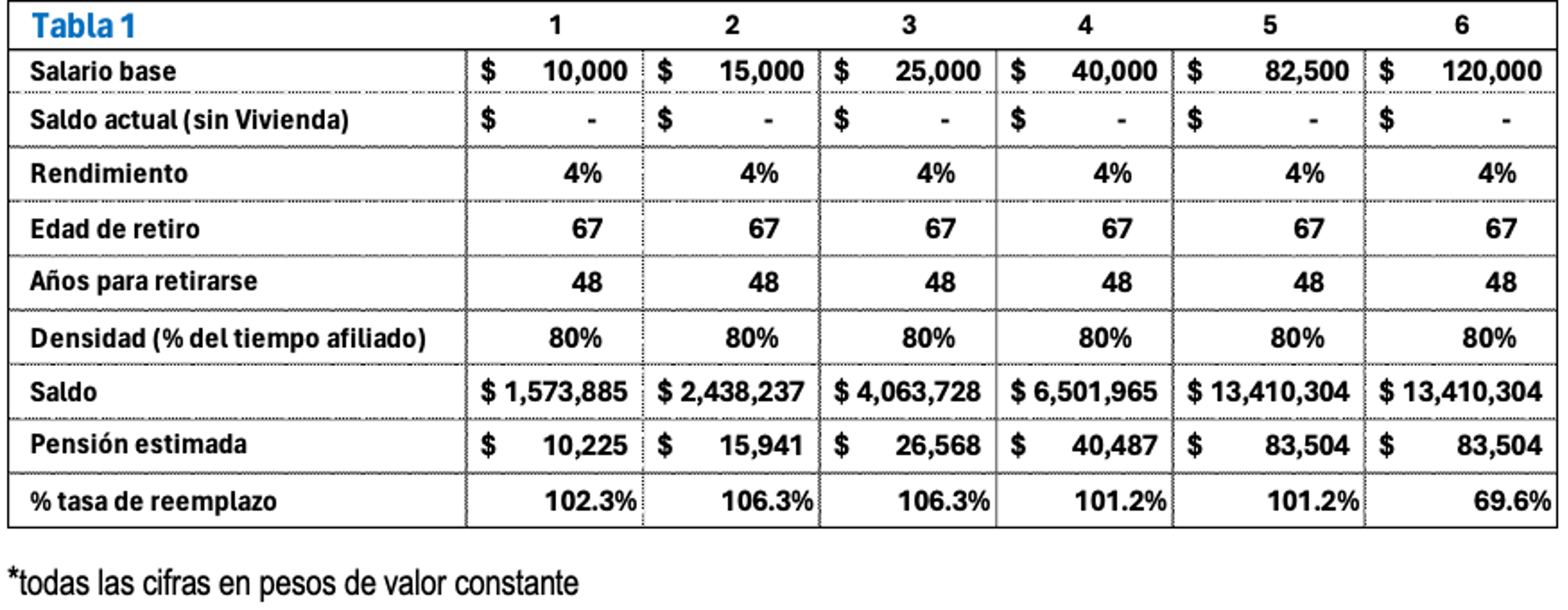

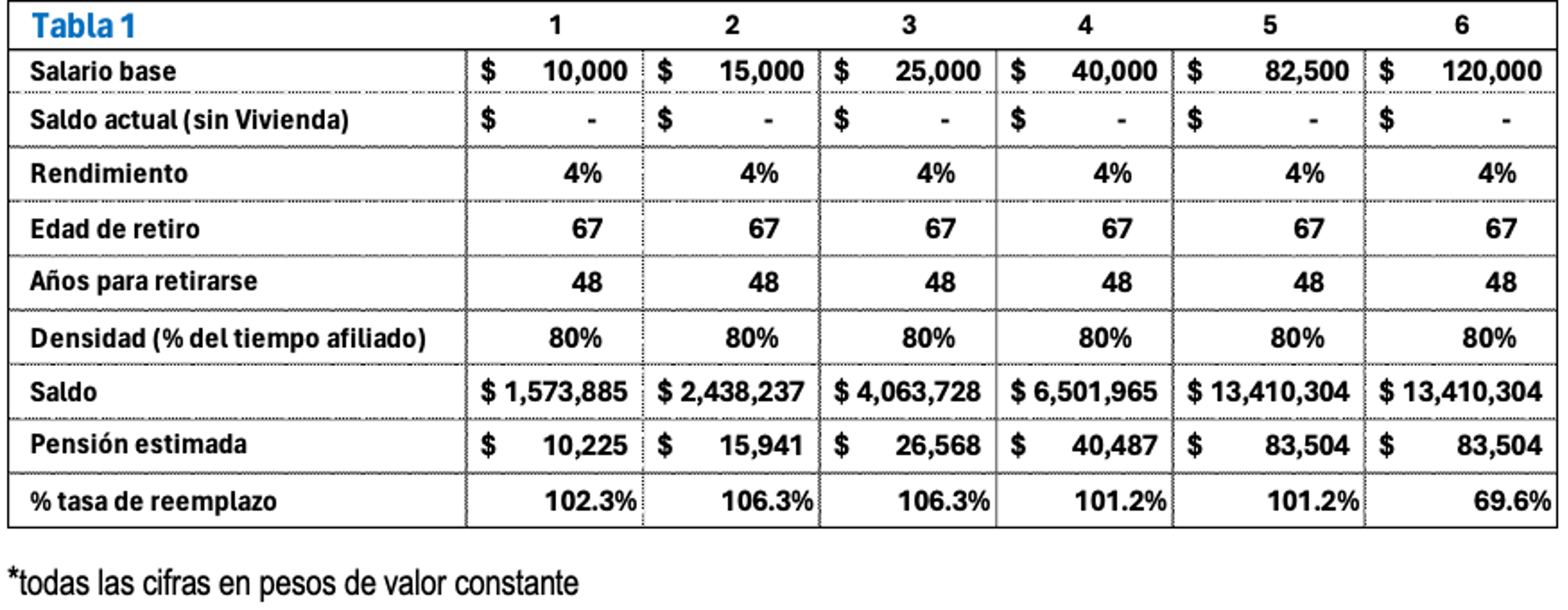

Naturalmente surge la pregunta, ¿a cuánto llego si mi salario sube a 15, 25 o 40 mil pesos? La tabla 1 muestra ese resultado. El ejercicio para todos los ejemplos asume que el trabajador está al inicio de su vida laboral y se retira a los 67 años.

El saldo ahorrado crece en proporción, por lo cual en los ejemplos del 1 al 5 la pensión estimada rebasa el salario base de cotización. Pero hay un límite: el tope de aportación se da al alcanzar las 25 UMAs, que en la actualidad se acerca a los 82 mil pesos, por lo que en el ejemplo 6 la persona que perciba un salario superior obtendría lo mismo que la persona del ejemplo 5, nivel donde inicia el tope.

Sin embargo, es posible cuestionarse qué sucedería para personas con 43 años, que perciben ese salario de 80 mil pesos y tuvieran 832 semanas cotizadas (16 años) y cuyo saldo en la Afore, sin contar el ahorro para vivienda, fuera de 1,397,260. Si en este ejemplo, también esperan retirarse a los 67 años, faltándoles 24 años más de trabajo, llegarían a un saldo de 6,706,929 pesos lo cual arrojaría una pensión de 41,763 pesos o 52% de su salario. Por ello es de considerarse asumir la posibilidad de ahorrar una cantidad adicional.

Realizando estos cálculos con la facilidad que ofrece la calculadora

IMSS/CONSAR podemos asumir un esfuerzo por ahorrar 5,500 pesos con lo que obtendría 1,686,745 pesos adicionales, sumando así hasta 52,266 pesos de pensión equivalente a 65% de su salario. Pero también podemos estimar a cuánto llegaría su ahorro, si ahorra 10,800 pesos mensuales. En este caso podrá obtener 3,607,296 pesos más para una pensión de 80% de su salario o 64,226 pesos al mes.

Los diversos ejercicios que se presentan reflejan la importancia del ahorro protegido e individualizado a largo plazo para contar con recursos para lavejez; es decir para asegurar una pensión que permita mantener parcialmente el nivel de ingresos de la etapa productiva.

Sólo para contrastar, calculamos que si esta persona hubiera ahorrado 1,480 pesos al mes a lo largo de 48 años, la pensión que obtendría sería de 94,078 pesos o 114% de su salario.

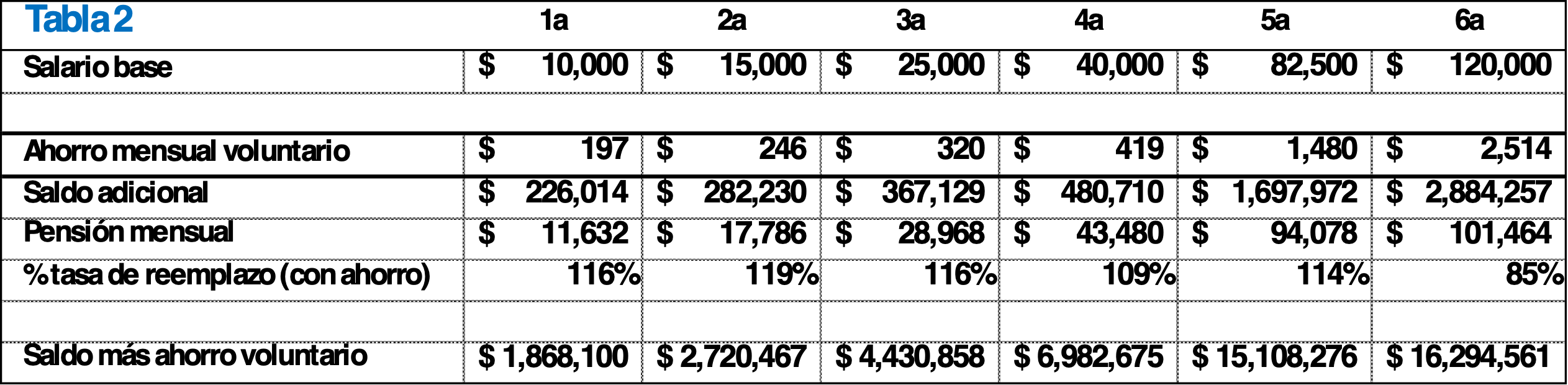

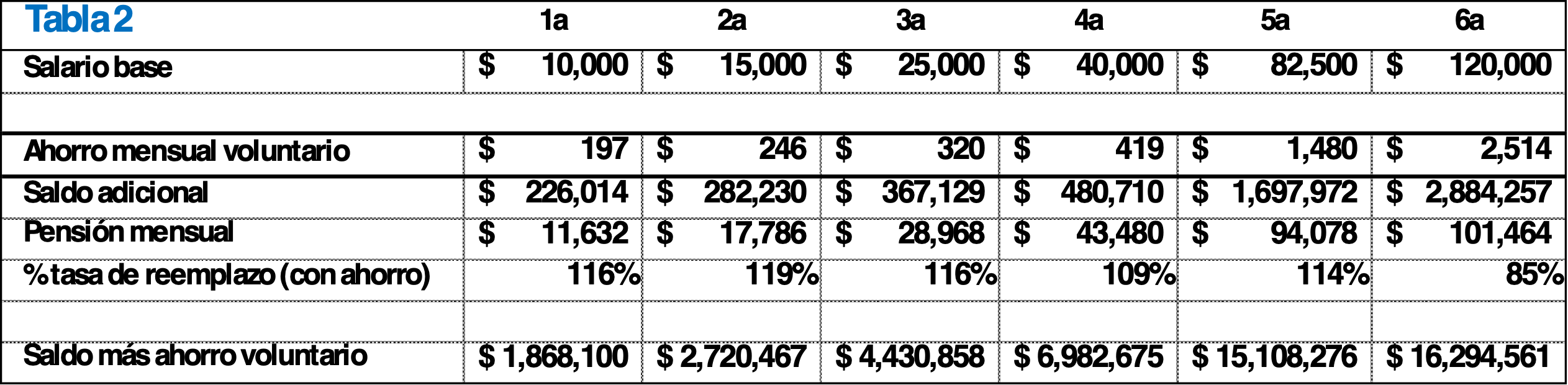

Por lo tanto, surge la pregunta del posible resultado por ahorrar voluntariamente para las personas de los ejemplos 1 al 6, si a partir del inicio de la vida laboral, desde que trabajan y estudian, quieren obtener un saldo mayor y, por lo tanto, una pensión con tasa de reemplazo superior al 100%, lo cual se representa en la tabla 2:

La aportación adicional es de 1.64% de su salario en promedio, lo cual arroja la posibilidad de obtener una pensión con tasa de reemplazo de 110%, con máximo de casi 120% más de pensión, lo cual invita a considerar hacerlo desde este mismo momento.

La ley del Impuesto Sobre la Renta permite, además, deducir de los ingresos gravables hasta cinco veces la UMA elevada al año, que serían 198,140.25 pesos, por lo que si la tasa efectiva de impuestos del contribuyente fuera 10% sería un ahorro de casi 20 mil pesos en ISR que le aporta la cobertura fiscal a su flujo de efectivo, lo cual por sí mismo invita a ahorrar, pero para hacerlo muchos trabajadores deberían desendeudarse primero.

Estos cálculos se dan en el contexto del 18 de abril de 2024. Es importante mencionar la fecha porque, como dice el título del artículo, es un ejercicio antes de que las reglas pudieran cambiar.

*Presidente de Relaciones Institucionales del IMEF.

Las opiniones expresadas en este artículo son de exclusiva responsabilidad del autor y no representan la opinión del IMEF.