“El mundo de la banca central y finanzas globales modernas estuvo evolucionando de formas previamente inimaginables. Ahora ha entrado en una nueva fase de cada vez mayor artificialidad y distorsiones”.

Mohamed El Erian, The Only Game in Town.

Comenzamos haciendo un rápido repaso a los temas más básicos de la política monetaria, para separar las cosas que sabemos de aquellas que sospechamos o imaginamos, y tratando de simplificar al extremo.

BÁSICOS DE POLÍTICA MONETARIA

Para el buen funcionamiento de una economía se requiere contar con una mercancía que sirva para cubrir ciertas funciones básicas, especialmente servir como unidad de cuenta, medio de pago y depósito de valor. En siglos anteriores, las mercancías que servían como dinero tenían un valor intrínseco que garantizaba la función de ser un depósito de valor, pero en el mundo actual, el dinero es 100% fiduciario, ya que los billetes y monedas no tienen un valor intrínseco que corresponda al valor nominativo que se establece en ellos.

El dinero es básicamente papel impreso con símbolos especiales que le confieren la “magia” de ser generalmente aceptado y utilizado para realizar transacciones o saldar deudas. Estos símbolos permiten conocer quién es el ente emisor, en este caso, un banco central, y de alguna forma transmiten a los portadores la credibilidad que tiene el emisor del billete y el valor que confiere. Algunos bancos centrales, como la Reserva Federal de los Estados Unidos, tienen una elevada credibilidad, ya que a lo largo de muchos años han logrado mantener la estabilidad del poder adquisitivo del dinero que emiten.

En el mundo actual, los bancos centrales son los únicos que pueden imprimir dinero en sus respectivos países, controlando por completo la oferta de dinero. Esta función tiene que realizarse con cuidado para preservar el valor del dinero, ya que como cualquier mercancía, el precio del dinero reacciona a los cambios en la oferta y la demanda. Si la oferta supera la demanda, el precio baja y viceversa. El precio del dinero es la tasa de interés a la cual se puede prestar o pedir prestado. Al controlar la cantidad de dinero, los bancos centrales determinan en buena medida las tasas de interés.

Una pregunta toral para los bancos centrales es cuál es la cantidad de dinero apropiada para la economía y, por consiguiente, cuál es el nivel apropiado para la tasa de interés. Usualmente, si la economía no tiene el dinero suficiente para poder realizar todas las transacciones que se desean, entonces la actividad económica está de alguna forma limitada. Por el contrario, cuando hay demasiado dinero en circulación, se generan presiones sobre los precios al “sobrecalentarse” la economía, que es lo que ocurre cuando la demanda por bienes y servicios es superior a la oferta disponible de los mismos.

Aunque es claro que hay una relación entre las condiciones monetarias (cantidad de dinero en circulación y tasa de interés) y el ritmo de la actividad económica y la dinámica de los precios, no es nada fácil identificar cuál es el nivel adecuado de dinero en circulación y de tasas de interés, ya que la economía está cambiando todo el tiempo y siendo afectada por diversos choques.

Otra consideración especialmente importante es que la tasa de interés es uno de los precios clave de una economía, ya que influye sobre una gran cantidad de decisiones de los agentes económicos. Los hogares, por ejemplo, pueden cambiar sus patrones de consumo y ahorro; o las empresas pueden cambiar sus patrones de inversión o la composición de su balance en función de las tasas de interés que observan. De aquí se puede concluir que, si la tasa de interés está en un nivel que no refleja correctamente la situación fundamental de una economía, como por ejemplo la cantidad de ahorro disponible o las perspectivas de largo plazo de las empresas, entonces se propicia la toma de malas decisiones de los agentes económicos, es decir, distorsiones en el funcionamiento de la economía.

Para darle la vuelta al problema de la determinación de las condiciones monetarias adecuadas, los bancos centrales han usado desde hace varios años, y con gran éxito, el esquema de objetivos de inflación, que básicamente consiste en hacer público un nivel de inflación que el banco central se compromete a mantener en el tiempo, y para ello ajusta las condiciones monetarias restringiendo la liquidez y subiendo su tasa de interés cuando la inflación está por arriba de su objetivo, y relajando la liquidez y bajando la tasa de interés cuando la inflación está por debajo del objetivo.

Un problema especial que enfrenta la conducción de la política monetaria es el rezago que existe entre los cambios que hacen a las condiciones monetarias y su impacto sobre la economía, especialmente sobre los niveles de inflación. Esto implica que tenga que mirarse hacia el futuro, en horizontes relativamente largos que van de los tres meses a los dos años, para considerar los efectos de los cambios en la postura monetaria. Por ello, las expectativas juegan un papel muy importante en la conducción de la política monetaria, tanto las expectativas de los propios bancos centrales como del público en general.

DIFERENTES TIPOS DE EXPECTATIVAS

Aquí resulta útil distinguir el tipo de expectativas, especialmente entre las del público, que corresponde a las empresas que toman decisiones de precios; a las expectativas que se recogen en encuestas entre los analistas económicos, y a las expectativas que tienen los inversionistas participantes del mercado financiero.

Si bien las expectativas de los analistas económicos son los pronósticos más fundamentados sobre la inflación, no están sujetas de limitaciones y sesgos que pueden generar cierta “rigidez” en los pronósticos que los alejan de la realidad. Por un lado, los analistas empleados por instituciones, principalmente financieras, tienen recursos limitados que restringen la solidez de los modelos econométricos que se utilizan para los pronósticos.

Por otro lado, hay una “disciplina” inherente en el mercado que inhibe desviaciones importantes respecto al promedio, ya que cuando alguno tiene un pronóstico muy diferente al promedio del mercado, es cuestionado y frecuentemente puesto en duda. Tal vez por eso decía el célebre economista John Kenneth Galbraith, que “es mucho más seguro estar equivocado con los demás que ser el único en lo correcto”. Estas limitaciones hacen que estos pronósticos se muevan con relativa lentitud y se enfoquen en el corto plazo.

Hoy día, los pronósticos de inflación de mediano y largo plazo de los analistas económicos se han movido muy poco a pesar del repunte inflacionario, lo que me parece se explica más por las limitaciones que hemos mencionado que por la confianza que puedan tener en que la inflación regrese rápidamente a niveles más bajos.

Por otro lado, están las expectativas de los inversionistas que toman decisiones de compra y venta de activos financieros en función de sus expectativas.

Esto es especialmente relevante para el mercado de bonos de largo plazo, que incorporan las expectativas de inflación de los inversionistas. Si el banco central permite que su credibilidad se deteriore al permitir niveles de inflación más altos al objetivo por más tiempo del aceptable; entonces los inversionistas comienzan a incorporar expectativas de inflación de largo plazo más elevadas, y en consecuencia demandan mayores premios por esta inflación, lo que resulta en tasas de interés de largo plazo más elevadas. Cabe notar que son estas tasas las que mejor reflejan los costos de financiamiento y afectan los planes de inversión de las empresas.

EL RESURGIMIENTO DE LA INFLACIÓN

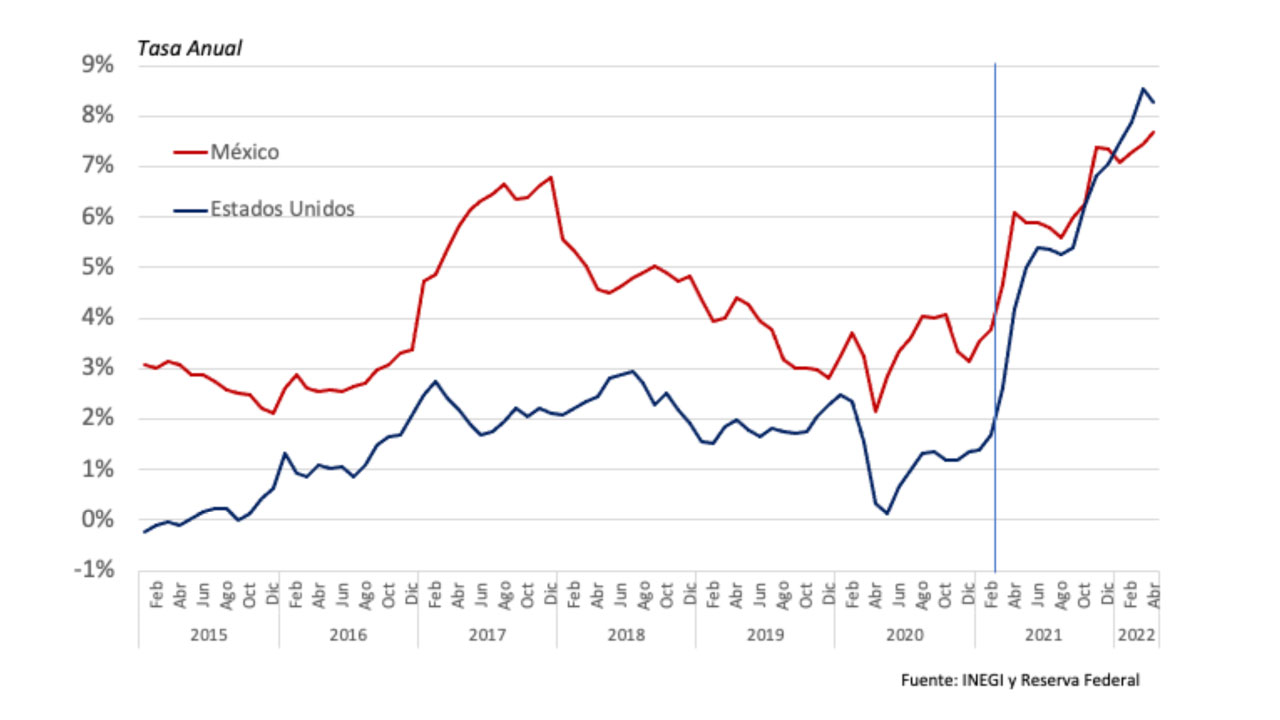

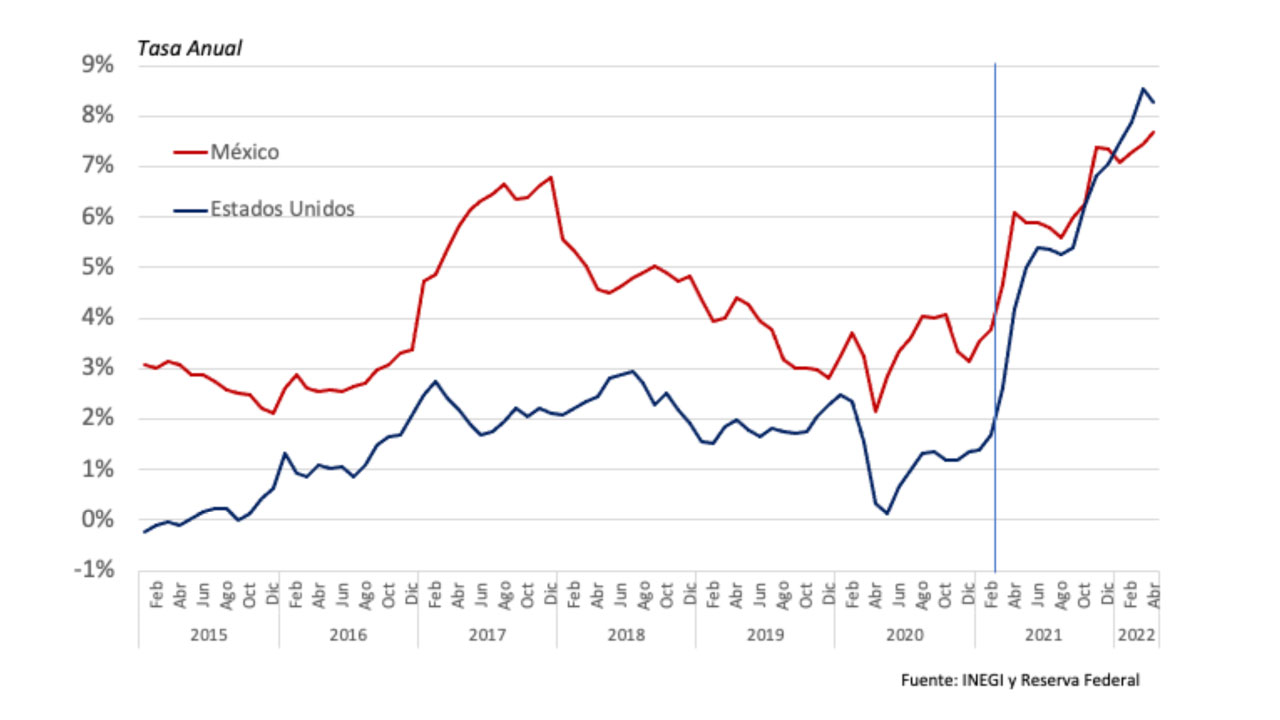

En la Gráfica 1 se presenta la evolución reciente de la inflación al consumidor a tasa anual, tanto en México como en Estados Unidos; donde puede apreciarse un punto de quiebre en febrero del 2021, ya que hasta este mes podría considerarse que la inflación está dentro de lo usual, pero a partir del mes de marzo comienza a incrementarse con fuerza, especialmente en Estados Unidos, alcanzando en marzo del 2022 un nivel de 8.54%, el más alto en cuatro décadas.

Si bien es cierto que la inflación en el mundo ha venido respondiendo a diversos choques, principalmente de oferta, como han sido las disrupciones generadas en las cadenas de suministro por los confinamientos generados por la pandemia, hay que notar el papel que ha jugado la política económica, principalmente en Estados Unidos.

GRÁFICA 1:

Inflación al consumidor

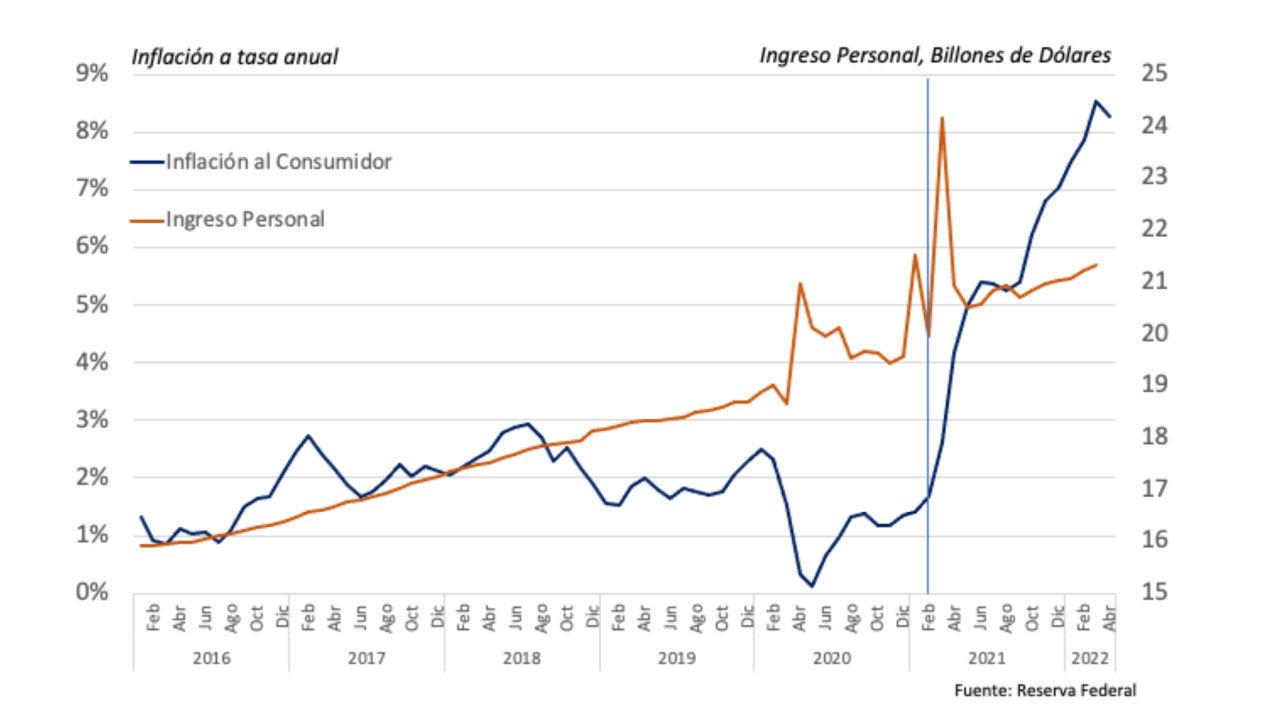

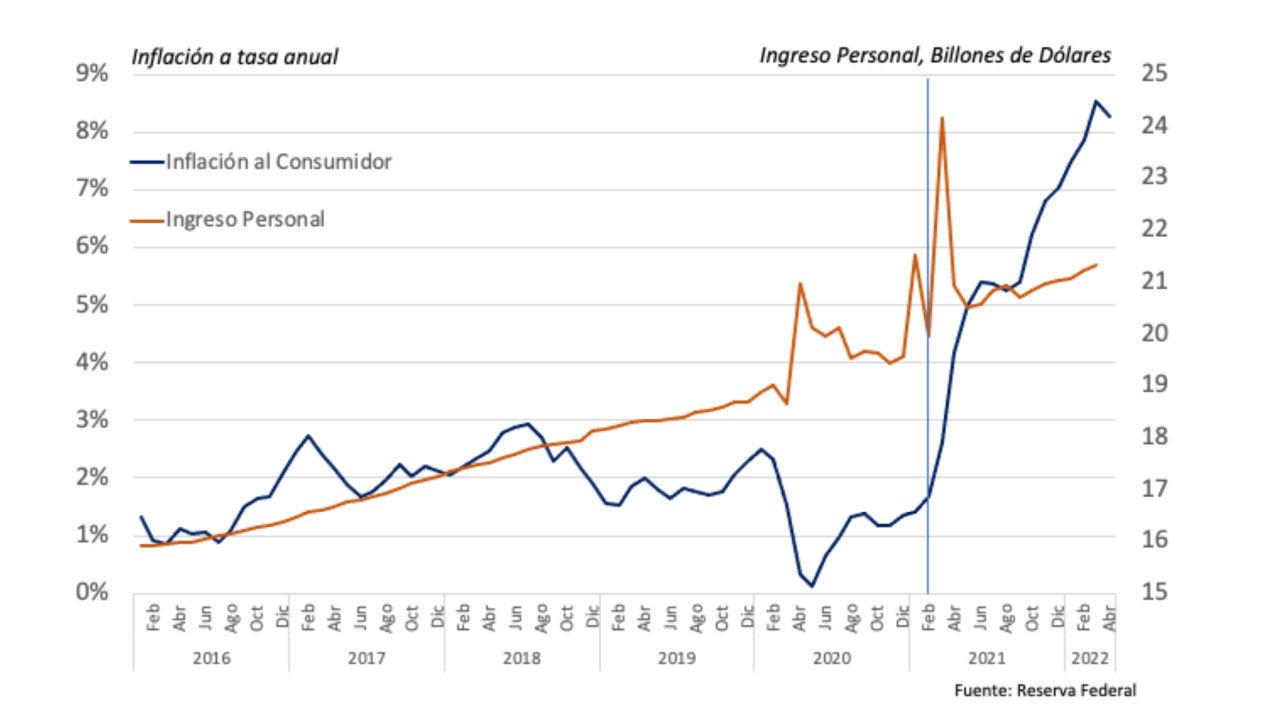

La gráfica 2 me parece especialmente reveladora, porque en ella podemos ver el desempeño de la inflación a la par del ingreso personal en Estados Unidos, destacando las dos inyecciones masivas del estímulo provisto por el gobierno federal a los hogares, especialmente en marzo del 2021, que coincide, tal vez no por coincidencia, con el momento en que la inflación comienza a acelerar. Ese mismo mes de marzo se presentó una declaración muy desafortunada del Presidente de la Reserva Federal, Jerome Powell, en el sentido de que no actuarían de forma preventiva basados en pronósticos, tal vez dando una señal de “complacencia” con la inflación que ayudó a que se desatara el aumento de los precios.

GRÁFICA 2:

Estados Unidos

A lo largo del 2021 se estuvo discutiendo si el repunte que se observaba en la inflación tenía una naturaleza transitoria o más permanente, y durante buena parte del año, la Reserva Federal se refugió en la idea de que el repunte sería transitorio, por lo que no era necesario ajustar la postura monetaria. Ya en el 2022, la invasión rusa sobre Ucrania sumó otro choque imprevisto al entorno económico y complicó aún más el panorama inflacionario.

LAS PERSPECTIVAS PARA INFLACIÓN Y POLÍTICA MONETARIA

Independientemente de las causas que la hayan originado, el hecho es que la inflación ha repuntado en todo el mundo de forma no vista en décadas, y ha hecho ineludible la actuación de los bancos centrales con su política monetaria. La Reserva Federal ha tenido que ajustar notablemente su discurso y ha tenido que pasar a la acción, comenzando un ciclo de alza en la tasa de interés de referencia y realizando, en su decisión más reciente, un incremento de 50 puntos base que no se veía desde 1994.

El problema para la Reserva Federal, y otros bancos centrales incluido nuestro Banco de México, es que ya van tarde en el combate a la inflación, porque como ya cometamos, la política monetaria actúa con un rezago importante sobre la economía. Todavía a la fecha persiste una discusión intensa en los medios y en los mercados, sobre lo que deben hacer los bancos centrales, ya que muchos analistas señalan que el aumento en las tasas de interés no representa una solución a las disrupciones de la oferta, pero sí puede poner en riesgo la reactivación de la economía e incluso generar una recesión. Lo que se pierde de vista en estos comentarios es que se requiere una política monetaria verdaderamente restrictiva no para detener la inflación de este año, sino de los siguientes cinco.

El punto clave que tienen que asegurar los bancos centrales es que las expectativas de inflación de mediano y largo plazo, especialmente del público y de los inversionistas, se mantengan bien ancladas, lo que sólo ocurrirá si ven a los bancos centrales actuar con la firmeza apropiada. Si la economía de Estados Unidos o de otros países entra en recesión, eso no sería necesariamente “culpa” de la política monetaria restrictiva, sino más bien de las distorsiones que se acumularon luego de varios años de una política monetaria demasiado laxa, aunado a otros varios factores. Pero eso es otra historia para contarse en otro momento.

La gráfica 2 me parece especialmente reveladora, porque en ella podemos ver el desempeño de la inflación a la par del ingreso personal en Estados Unidos, destacando las dos inyecciones masivas del estímulo provisto por el gobierno federal a los hogares, especialmente en marzo del 2021, que coincide, tal vez no por coincidencia, con el momento en que la inflación comienza a acelerar. Ese mismo mes de marzo se presentó una declaración muy desafortunada del Presidente de la Reserva Federal, Jerome Powell, en el sentido de que no actuarían de forma preventiva basados en pronósticos, tal vez dando una señal de “complacencia” con la inflación que ayudó a que se desatara el aumento de los precios.

La gráfica 2 me parece especialmente reveladora, porque en ella podemos ver el desempeño de la inflación a la par del ingreso personal en Estados Unidos, destacando las dos inyecciones masivas del estímulo provisto por el gobierno federal a los hogares, especialmente en marzo del 2021, que coincide, tal vez no por coincidencia, con el momento en que la inflación comienza a acelerar. Ese mismo mes de marzo se presentó una declaración muy desafortunada del Presidente de la Reserva Federal, Jerome Powell, en el sentido de que no actuarían de forma preventiva basados en pronósticos, tal vez dando una señal de “complacencia” con la inflación que ayudó a que se desatara el aumento de los precios.

A lo largo del 2021 se estuvo discutiendo si el repunte que se observaba en la inflación tenía una naturaleza transitoria o más permanente, y durante buena parte del año, la Reserva Federal se refugió en la idea de que el repunte sería transitorio, por lo que no era necesario ajustar la postura monetaria. Ya en el 2022, la invasión rusa sobre Ucrania sumó otro choque imprevisto al entorno económico y complicó aún más el panorama inflacionario.

A lo largo del 2021 se estuvo discutiendo si el repunte que se observaba en la inflación tenía una naturaleza transitoria o más permanente, y durante buena parte del año, la Reserva Federal se refugió en la idea de que el repunte sería transitorio, por lo que no era necesario ajustar la postura monetaria. Ya en el 2022, la invasión rusa sobre Ucrania sumó otro choque imprevisto al entorno económico y complicó aún más el panorama inflacionario.