El mundo está viviendo una transición demográfica sin precedente. La proporción de adultos mayores de 65 años respecto al total de la población está aumentando por dos razones principales: el aumento en la esperanza de vida y la caída en el número de hijos promedio por mujer en edad fértil (fertilidad).

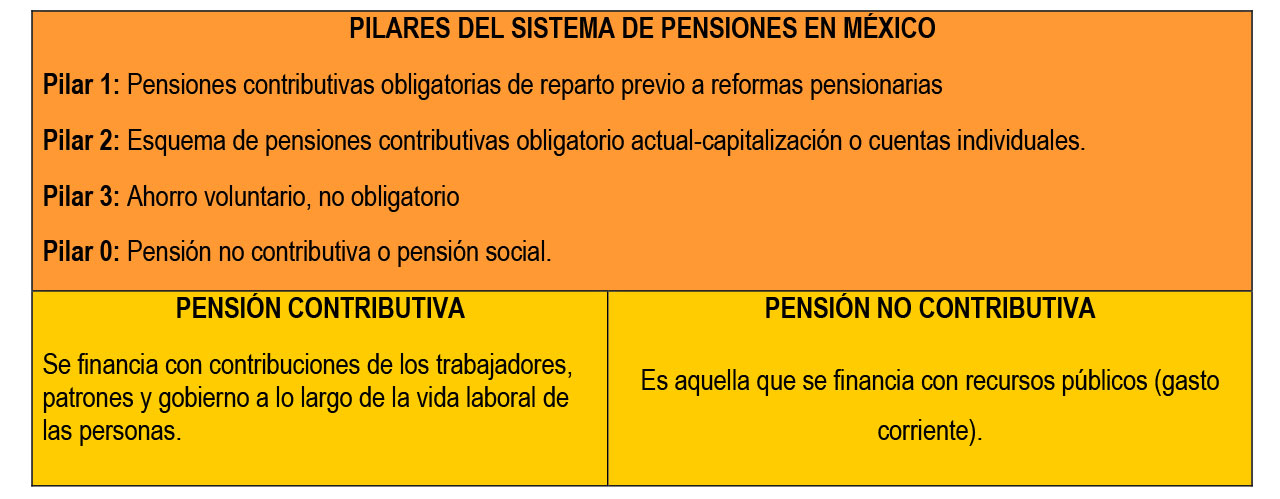

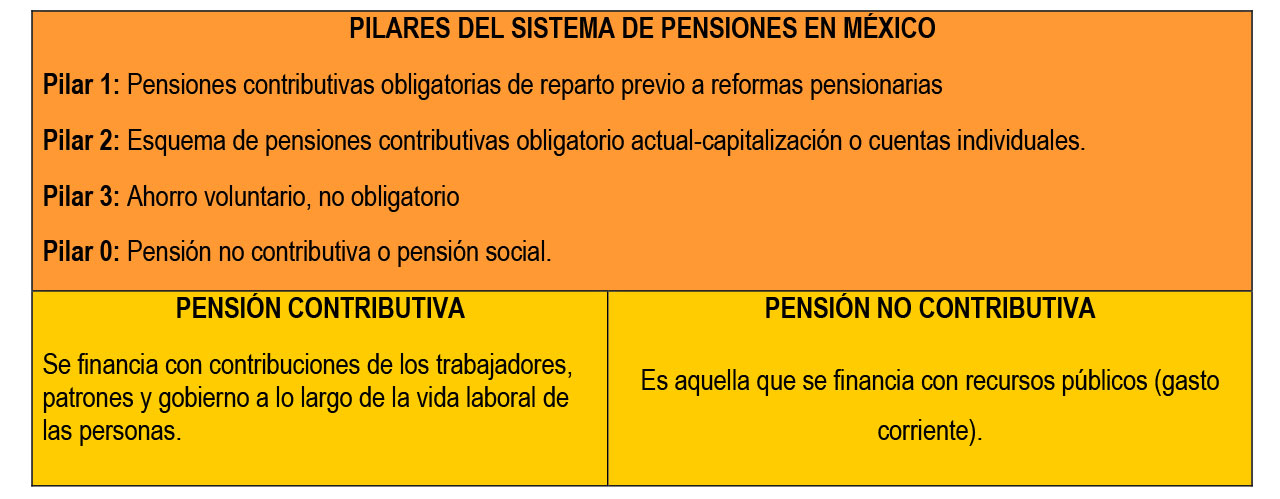

Lo anterior tiene, entre sus consecuencias, retos importantes para el financiamiento de los bienes y servicios que los adultos mayores demandan como servicios de salud, de cuidados y acceso a una pensión. El sistema de pensiones cuenta con cuatro pilares, tres contributivos y uno no contributivo, los cuales no están integrados.

A pesar de que la pensión no contributiva Pensión para el Bienestar de los Adultos Mayores (PBAM) tiene una cobertura universal, las pensiones son desiguales y no suficientes para aproximadamente 70-80% de la población mexicana.

Uno de muchos instrumentos de desacumulación de activos que existen en la literatura y que se han implementado en algunos países de Europa y Estados Unidos es la hipoteca inversa. Dicho instrumento intenta ofrecer liquidez a los adultos mayores para aumentar sus ingresos como complemento de una pensión o, en su caso, permitir que los adultos mayores salgan del mercado laboral a la edad de retiro.

El objetivo de este articulo es analizar el potencial de liquidez que proveería este instrumento, específicamente en la Ciudad de México y el Estado de México, ya que son las únicas dos entidades del país que reconocen a la hipoteca inversa en sus códigos fiscales.

SITUACIÓN DE LOS ADULTOS MAYORES

Con datos del Censo de Población y Vivienda 2020, en México se contabilizaron 10.3 millones de adultos mayores de 65 años, equivalentes a 8.2% de la población, de los cuales 54% son mujeres y 46% hombres. Es relevante identificar el sexo de las personas adultas mayores ya que, tradicionalmente, las mujeres cuentan con menos pensiones, debido a que en edad laboral se dedicaron al cuidado del hogar, actividad que no fue remunerada.

Las personas adultas mayores en el país pueden tener dos tipos de pensión: contributiva o no contributiva. En 2019, aproximadamente el 41% de los adultos mayores recibían una pensión contributiva a través de algún sistema de seguridad social, mientras que el 59% restante no era elegible para tener una pensión contributiva.

Esta composición no ha cambiado desde entonces, así como tampoco se han modificado los montos desiguales de las pensiones contributivas y no contributivas. En 2023, el gasto promedio por pensionado de las pensiones contributivas sería de 17 mil pesos mensuales, comparado con 2 mil 400 pesos mensuales de la pensión no contributiva.

La configuración del sistema de pensiones, así como las características propias del mercado laboral mexicano, provocan que los adultos mayores de 65 años deban continuar trabajando para poder enfrentar sus gastos en la vejez. Esto implica que no puedan retirarse a la edad típica de jubilación, y que sean vulnerables a la pérdida de empleo.

A nivel nacional, hay una tendencia estable en el porcentaje de personas adultas mayores que, a pesar de estar en edad de jubilación, decide o se ve obligado a continuar trabajando. Tomando la información correspondiente al primer trimestre de la Encuesta Nacional de Ocupación y Empleo (ENOE) de 2010 a 2021, el porcentaje de hombres que continuaron trabajando y que recibieron una remuneración económica a cambio no fue menor a 45% durante todo el periodo.

HIPOTECA INVERSA

Uno de los instrumentos de desacumulación más importantes es la hipoteca inversa o vitalicia, que tuvo su origen en Gran Bretaña en 1965. La hipoteca inversa es un préstamo de interés capitalizado, es decir, una institución financiera concede un préstamo a una persona (en este caso adultos mayores) y abona el monto otorgado en una sola exhibición o en parcialidades. El monto aumenta con la edad, además, se suelen otorgar con un tipo de interés fijo y el crédito se paga una vez que el beneficiario fallece.

La condición para poder acceder a este tipo de instrumentos es que la persona sea dueña de un bien inmueble para poder convertir su capital inmobiliario en liquidez. La experiencia internacional sobre la hipoteca inversa, la transición demográfica acelerada que experimenta el país y las condiciones económicas de los adultos mayores, motivaron la discusión para poder adoptar este instrumento en México.

Inspirado por el modelo español, la primera entidad federativa que incluyó la hipoteca inversa en su legislación fue el Estado de México en 2013. Cinco años más tarde, la Ciudad de México integró la figura de la hipoteca inversa en su Código Civil.

Pese a la experiencia internacional y a las legislaciones estatales, así como estudios previos académicos y de la banca, hoy en día ninguna institución financiera ofrece la hipoteca inversa dentro de su catálogo de servicios. La principal razón es que no existe normatividad federal, por lo que no se podría poner en práctica en las entidades federativas donde existe la figura jurídica.

Otras posibles razones para que la hipoteca inversa no sea ya un instrumento en el mercado financiero mexicano son la proporción de adultos mayores que son dueños de sus viviendas y la demanda por este tipo de productos, ya que los adultos mayores en México transfieren sus activos e ingresos a sus hijos y nietos.

Según datos del Censo de Población y Vivienda 2020 del Instituto Nacional de Estadística y Geografía (INEGI), en el Estado de México hay 1.3 millones de personas mayores de 65 años, lo que representaba 7.4% de la población en la entidad en 2020 y la mayor cantidad de adultos mayores en la República Mexicana. En la Encuesta Nacional de Vivienda (ENVI) 2020, se identificaron 618 mil viviendas cuya propiedad recaía en adultos mayores de 65 años, lo que resulta en que, aproximadamente, 47.5% de los adultos mayores en el Estado de México eran elegibles para solicitar una hipoteca inversa.

En el caso de la Ciudad de México, se reportaron 1.03 millones de adultos mayores de 65 años que representan 11.2% de la población en la entidad; lo que la convierte en la entidad del país con el mayor porcentaje de adultos mayores. En 2020, se identificaron 447 mil viviendas propiedad de personas de 65 años y más, por tanto, 44% de los adultos mayores en CDMX serían elegibles para solicitar una hipoteca inversa, de acuerdo con datos del INEGI (2021).

EL CASO DE CDMX Y ESTADO DE MÉXICO

Con base en la metodología desarrollada por Cisternas (2017) basado en el trabajo de Booth et al. (2004), se calcula el valor monetario mensual que podrían obtener los adultos mayores en las dos entidades federativas contempladas en este estudio dónde, al menos, se ha reconocido la existencia y utilidad de la hipoteca inversa. El ejercicio consiste en calcular el valor presente esperado de la venta de la vivienda, al cual se descuentan los costos asociados con la ejecución del instrumento, así como los costos relacionados con los seguros y contribuciones para solicitar una hipoteca inversa.

Después, se determina el valor presente neto de la hipoteca inversa, que permite calcular las transferencias mensuales que podrían recibir las y los adultos mayores de 65 años. Para determinar el monto de la hipoteca se considera el valor de la vivienda, la tasa de interés, la edad y sexo del contratante, el costo de seguro de la propiedad y las contribuciones:

El valor de la vivienda. Depende del tamaño de la propiedad, ubicación, construcción, entre otros factores. Se considera el valor promedio de la vivienda, tanto para la Ciudad de México como para el Estado de México, estimado por la Sociedad Hipotecaria Federal (SHF) en el Índice de Precios de la Vivienda en México.

Tasa de interés. Es la tasa de interés hipotecaria ordinaria promedio de 11 instituciones crediticias en México que potencialmente podrían ofrecer estos servicios. Entre mayor sea la tasa de interés, las personas recibirán menores recursos en su hipoteca inversa.

Edad y sexo del contratante para calcular el periodo probable que la institución financiera entregará recursos por hipoteca inversa. Se otorgarán más recursos a personas con mayor edad y menos recursos a mujeres porque tienen mayor esperanza de vida. Estos datos provienen de las tablas de vida específicas para México en 2020.

Costo de seguros y contribuciones. Los seguros son requisitos estándar de las hipotecas, pues el bien inmueble funge como colateral en la contratación. Los datos de este componente son el promedio de requisitos de 10 instituciones financieras en México para el seguro de daños. Por último, las contribuciones se refieren a los impuestos relacionados con la tenencia de la vivienda.

RESULTADOS

Los resultados del ejercicio se presentan en la figura 1, como el monto mensual que los adultos mayores recibirían a través de una hipoteca inversa por edad al contratar este instrumento. Resalta lo siguiente:

1. El monto mensual por hipoteca inversa de la CDMX asciende a 26 mil pesos mensuales, mientras que en Estado de México es 8 mil 549 pesos, debido al mayor valor de la vivienda en CDMX y menores tasas de interés (Cuadro 1).

2. El monto de hipoteca inversa en CDMX es 52% mayor a la pensión promedio contributiva y 10 veces mayor que la pensión no contributiva.

3. El monto de hipoteca inversa en Estado de México es aproximadamente la mitad de la pensión contributiva y 3.5 veces la pensión no contributiva.

4. Entre mayor sea el contratante, mayor es la cantidad que reciben los adultos mayores mensualmente.

5. Las mujeres reciben menor mensualidad debido a que viven más en promedio.

6. Estas cifras podrían sumarse a las pensiones contributivas y no contributiva para que los adultos mayores tengan un mejor sustento para la vejez.

IMPLICACIONES DE POLÍTICA PÚBLICA

IMPLICACIONES DE POLÍTICA PÚBLICA

Este ejercicio es una primera aproximación al potencial que tendría la hipoteca inversa para convertirse en un quinto pilar del sistema de pensiones en México. Lo anterior es importante porque el sistema de pensiones actual enfrenta riesgos de insostenibilidad, ya que para 2023 se gastarán 1.7 billones de pesos en pensiones, equivalentes a 20.4% del gasto neto total y el 90% de este gasto se realiza con gasto corriente, es decir, no tiene una fuente de financiamiento directa. Además, la distribución de esta cantidad es desigual, con aproximadamente 80% de los pensionados con recursos insuficientes para cubrir servicios de salud y cuidados. La transición demográfica alerta la precarización de las pensiones y la desigualdad intergeneracional.

La legislación actual presenta dos retos para el funcionamiento de la hipoteca inversa. En primer lugar, el Código Civil de Ciudad de México dicta que la hipoteca inversa debe entregar recursos que sean, por lo menos, equivalentes al 70% del valor del bien raíz al momento de la contratación, por lo que con las condiciones del mercado actual únicamente podrían participar las y los adultos mayores de 85 años.

Para volver accesible este instrumento debería tener tasas de interés más bajas por parte de las instituciones crediticias; sin embargo, los incentivos para ello son bajos porque tampoco existe la demanda. La hipoteca inversa es un mecanismo de desacumulación de capital que les permitiría ganar liquidez a los adultos mayores en su vejez, sin poner en riesgo su vivienda y su modo de vida.

Los montos de la hipoteca inversa dependen de la edad, sexo y valor de la propiedad, entre otros factores, pero en todos los casos suponen un beneficio directo para las y los adultos mayores que a medida que envejecen, disminuyen sus ingresos. Se trata de un mecanismo que debe seguir explorándose dado que se espera que las tasas de reemplazo del sistema de pensiones contributivas sean bajas para las siguientes generaciones.