MENOR DINAMISMO

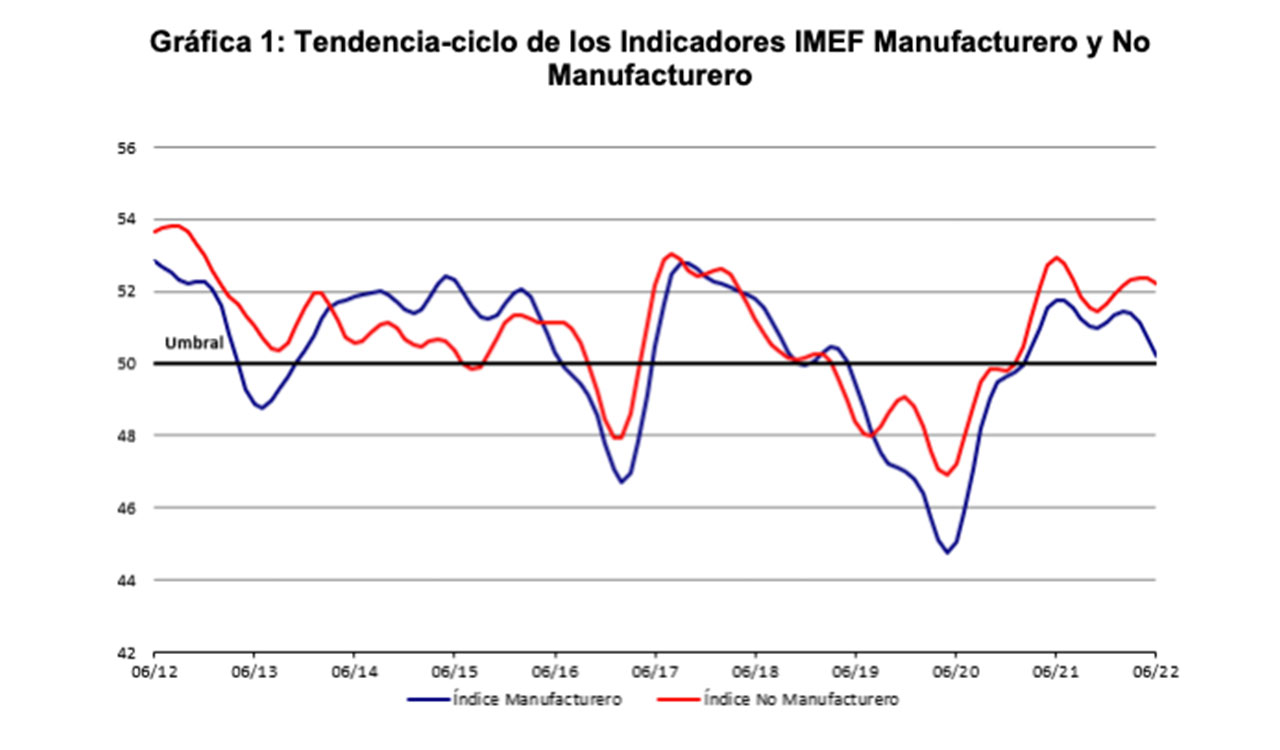

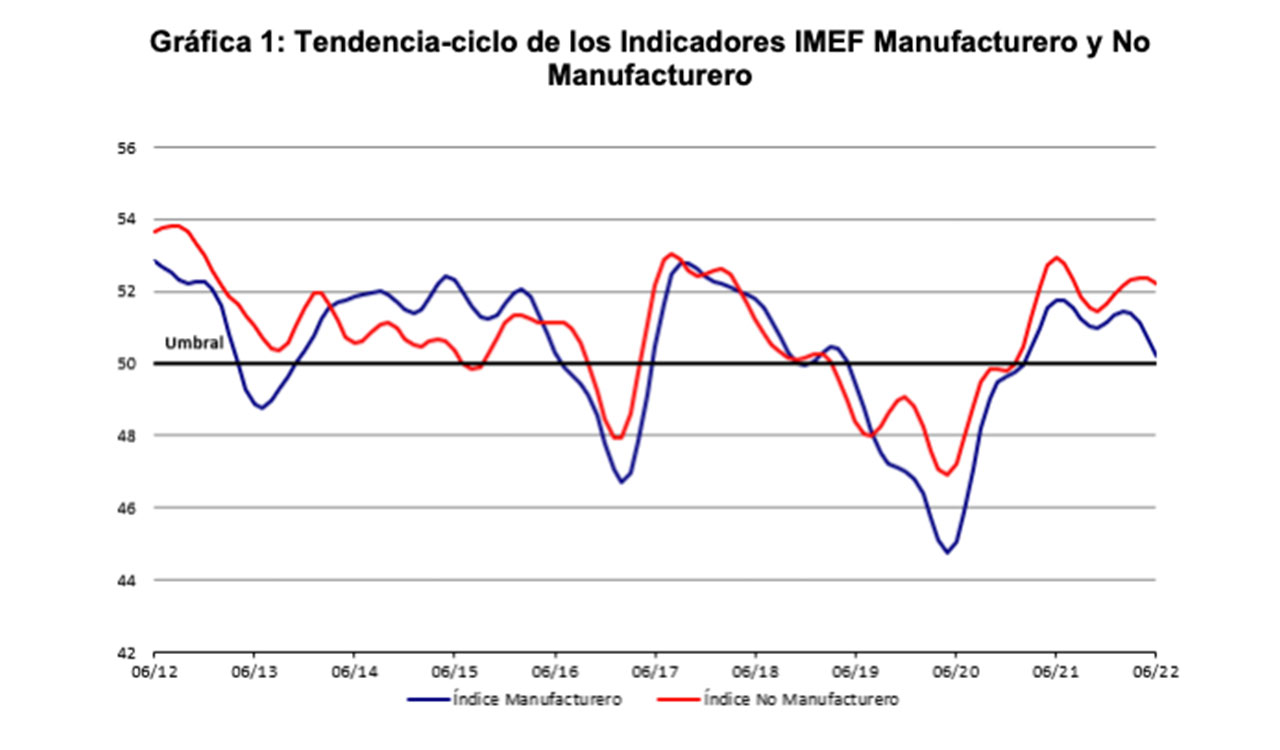

Los Indicadores IMEF Manufacturero y No Manufacturero del mes de junio disminuyeron su dinamismo respecto al mes anterior; en esta ocasión, el Indicador IMEF Manufacturero cerró por debajo de la zona de expansión (<50), al tiempo que el Indicador IMEF No Manufacturero continúa por arriba de este umbral. Este resultado sugiere que la economía vinculada al comercio interno y servicios siguió expandiéndose al cierre del 2T22, no así el sector manufacturero. En el agregado, los Indicadores IMEF del 2T22 nos anticipan un crecimiento de la economía respecto al 1T22, aunque a un menor ritmo. De hecho, los últimos indicadores disponibles muestran que la economía mexicana mantiene una expansión menos vigorosa que lo observado en los primeros meses de 2022. Se estima que el ajuste ordenado de la política monetaria y el mantenimiento del equilibrio en las finanzas públicas, permitirán condiciones de estabilidad macroeconómica y financiera en lo que resta de 2022. No obstante, la situación global advierte mayores riesgos para 2023.

El Indicador IMEF Manufacturero de junio registró una caída de 1.6 puntos con respecto al mes de mayo de 2022, situándose en 49.2 unidades. El Indicador, rompe una racha de cuatro meses consecutivos en los que estuvo en zona de expansión (>50). A pesar de ello, su serie tendencia-ciclo ya acumula 16 meses en zona de expansión, lo que nos sugiere que, sin bien el Indicador Manufacturero se debilitó en junio, la señal para el sector es de crecimiento durante el 2T22. El Indicador ajustado por tamaño de empresa lleva ya 24 meses expandiéndose, situándose en 51.6 unidades.

Durante junio, el Indicador IMEF No Manufacturero se ubicó en 51.8 unidades, sumando así cinco meses consecutivos por arriba del umbral de 50.0. Con excepción del componente de Entrega de Productos, el resto se mantienen en zona de expansión, lo que nos sugiere que la actividad económica No Manufacturera mantiene su buen desempeño en estos primeros meses del año y, en particular, en el 2T22. Sin embargo, debemos destacar que se observó una disminución respecto al mes de mayo en prácticamente todos sus componentes. El Indicador ajustado por tamaño de empresa acumula ya diez meses consecutivos en zona de expansión, situándose en 53.8 unidades.

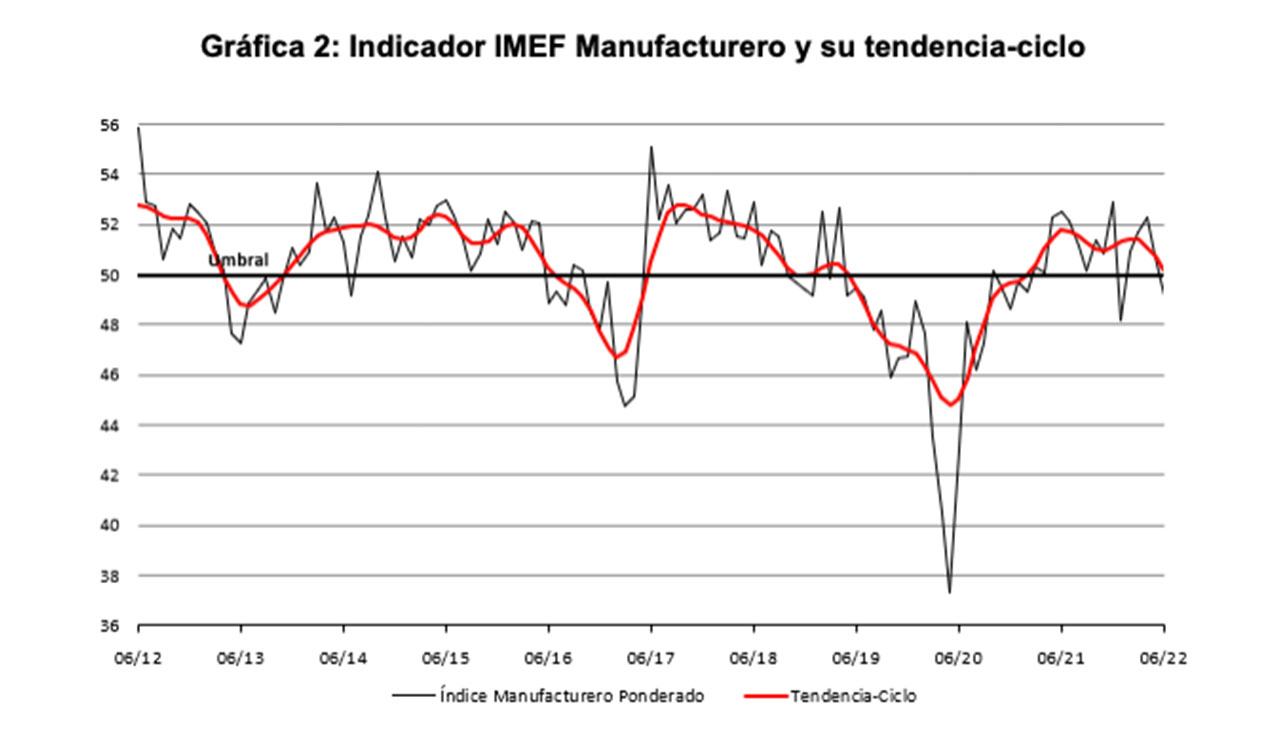

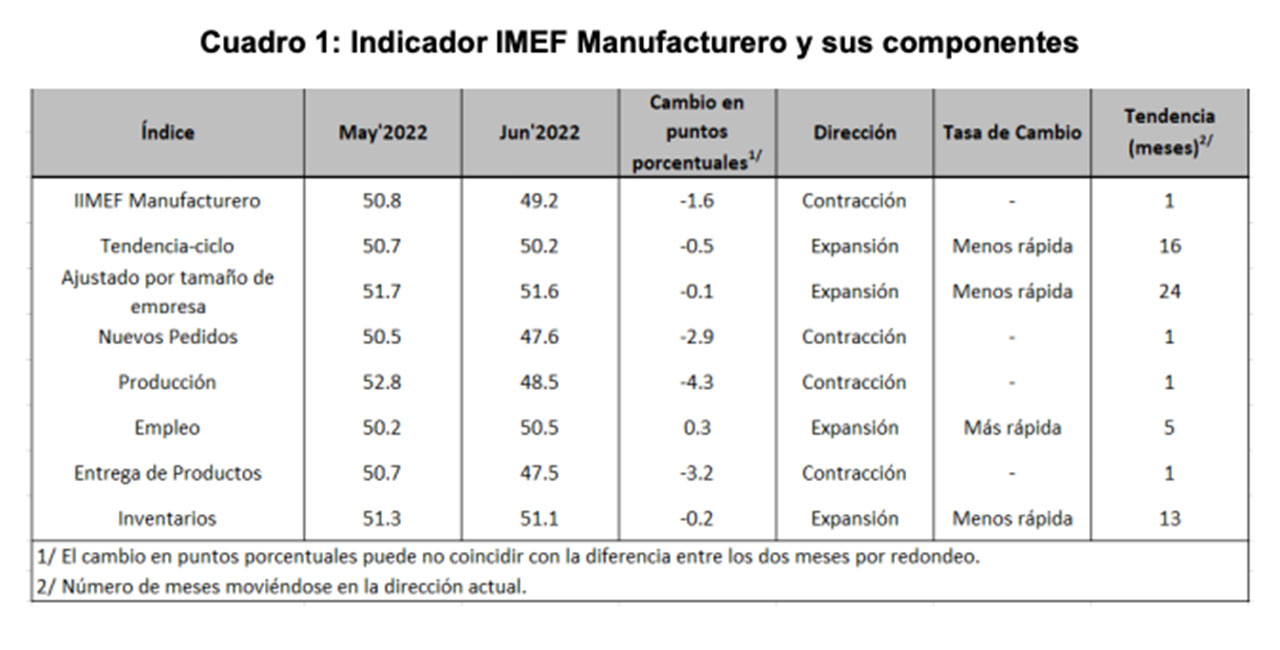

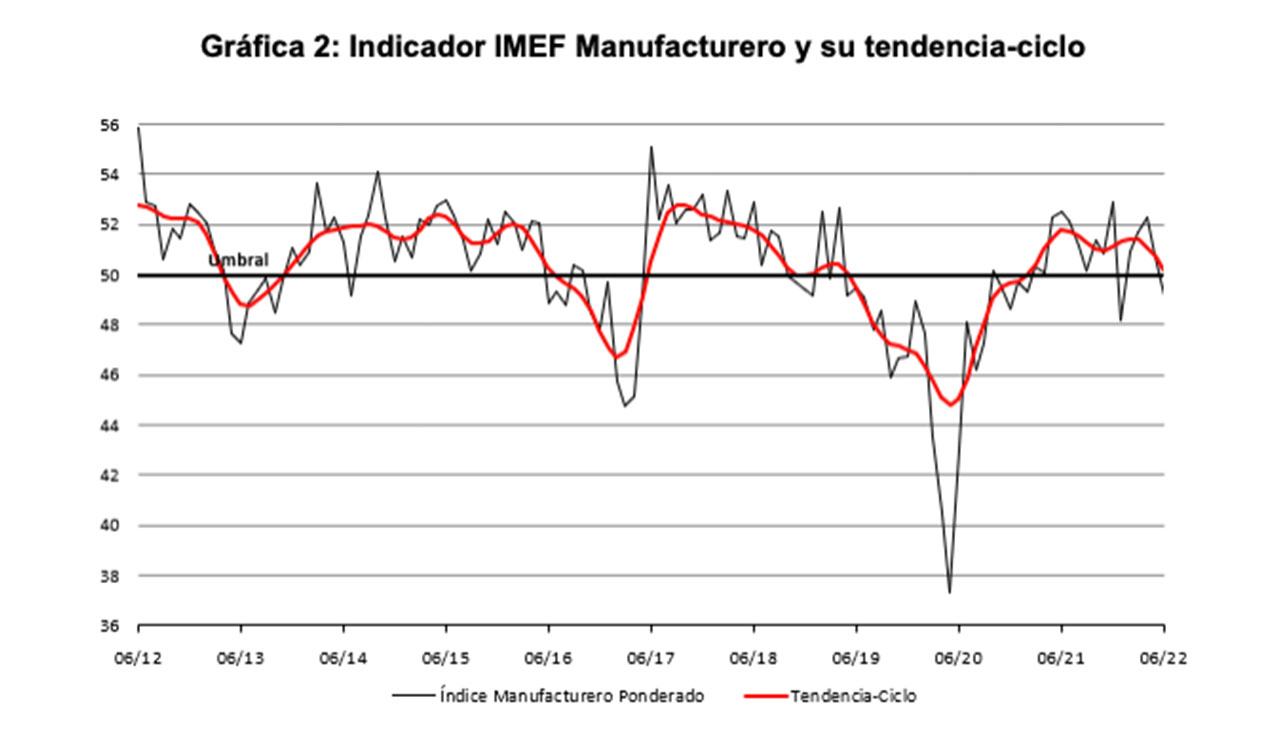

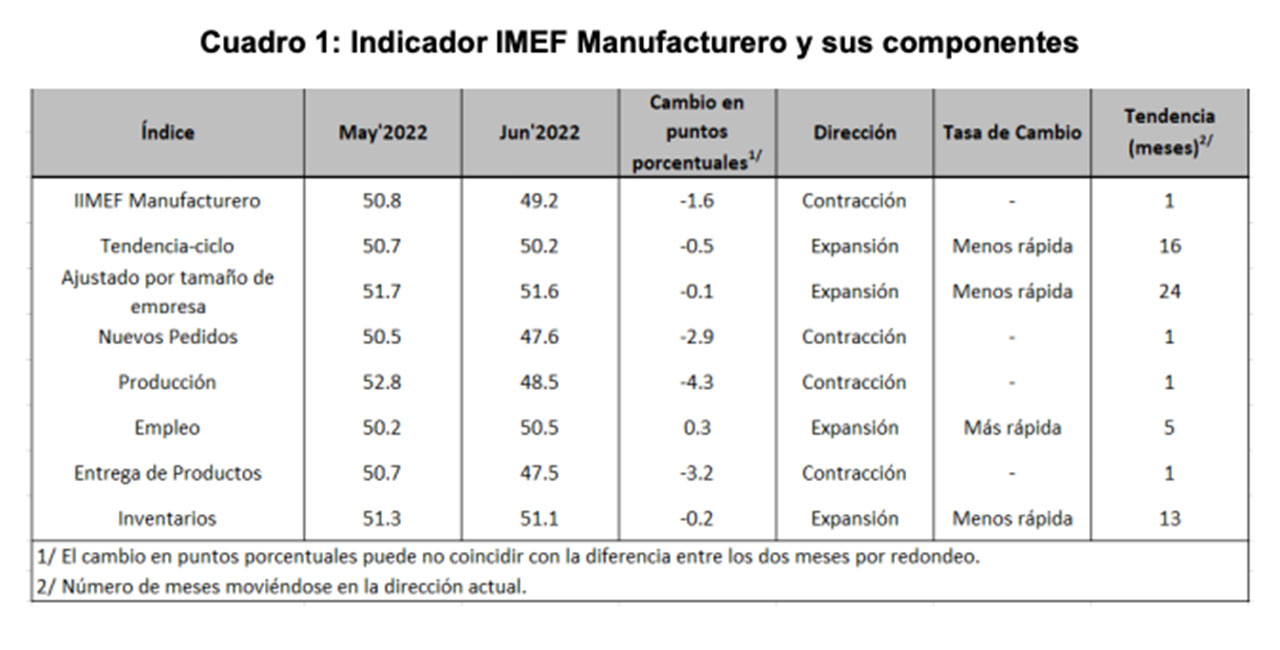

INDICADOR IMEF MANUFACTURERO

INDICADOR IMEF MANUFACTURERO

El Indicador IMEF Manufacturero de junio registró una caída de 1.6 puntos con respecto al mes de mayo de 2022, situándose en 49.2 unidades. El Indicador, rompe una racha de cuatro meses consecutivos en los que estuvo en zona de expansión (>50). A pesar de ello, su serie tendencia-ciclo ya acumula 16 meses en zona expansión, lo que nos sugiere que, sin bien el Indicador Manufacturero se debilitó en junio, la señal para el sector es de crecimiento durante el 2T22. El Indicador ajustado por tamaño de empresa lleva ya 24 meses expandiéndose, situándose en 51.6 unidades. De los cinco componentes del Indicador Manufacturero, tres registraron niveles por debajo el umbral de 50.0 unidades en junio, es decir, en zona de contracción. El subíndice de Entrega de Productos se redujo en -3.2 puntos (47.5), el de Nuevos Pedidos pasó de 50.5 a 47.6 puntos, el de Producción cayó -4.3 puntos, cerrando en 48.5 unidades. Es el primer dato en que estos últimos dos subíndices mandan señal de contracción, después de haberse expandido por 4 meses consecutivos. Finalmente, el subíndice de Empleo se mantuvo en el margen, con 50.5 unidades mientras que el de Inventarios cerró en 51.1 puntos.

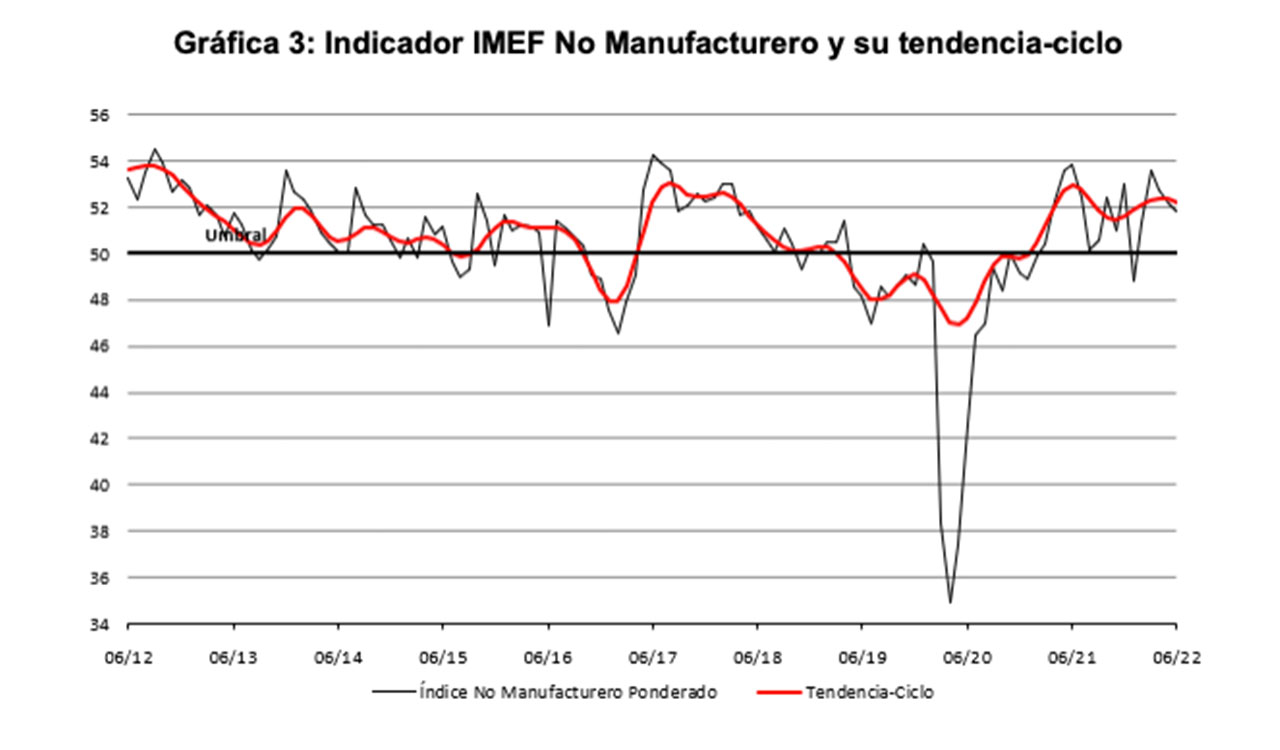

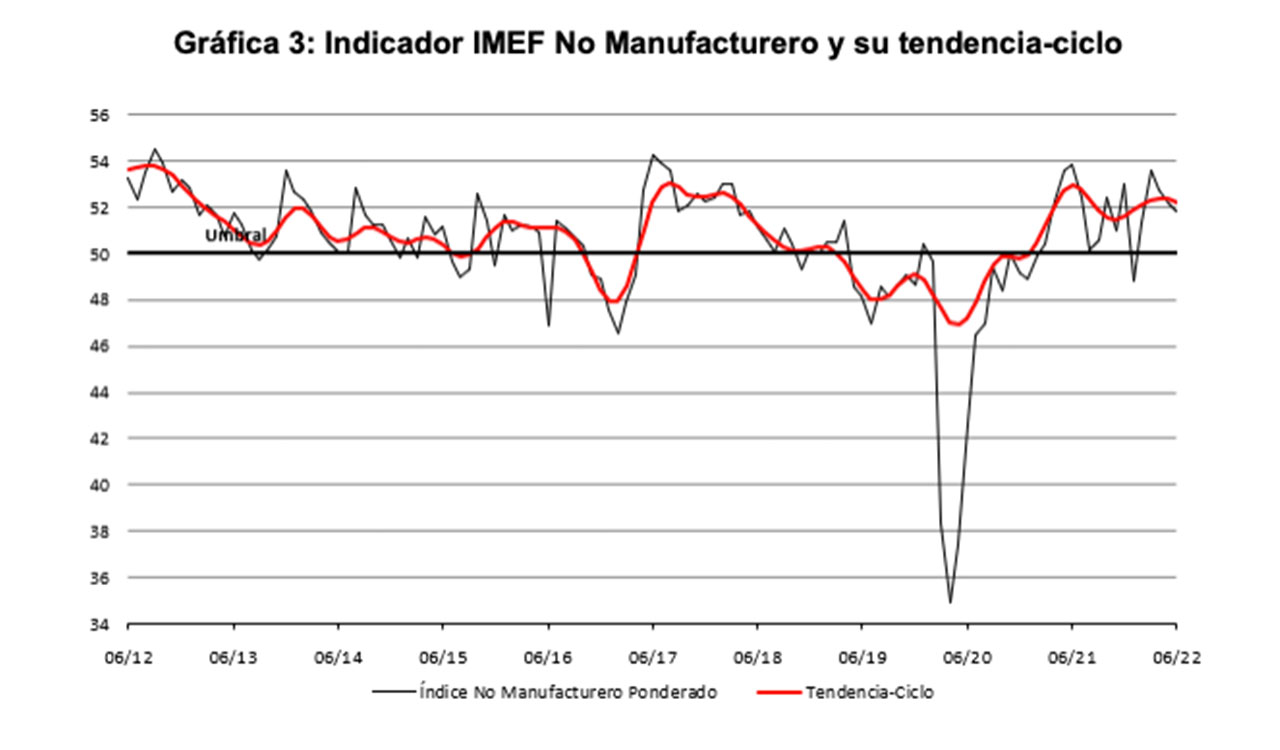

INDICADOR IMEF NO MANUFACTURERO

INDICADOR IMEF NO MANUFACTURERO

Durante junio, el Indicador IMEF No Manufacturero se ubicó en 51.8 unidades, sumando así cinco meses consecutivos por arriba del umbral de 50.0. Con excepción del componente de Entrega de Productos, el resto se mantienen en zona de expansión, lo que nos sugiere que la actividad económica No Manufacturera mantiene su buen desempeño en estos primeros meses del año y, en particular, en el 2T22. Sin embargo, debemos destacar que en prácticamente todos los componentes del Indicador se observó una disminución respecto al mes de mayo. El Indicador ajustado por tamaño de empresa acumula ya diez meses consecutivos en zona de expansión, situándose en 53.8 unidades. Con excepción del subíndice de Empleo, que aumentó marginalmente de 51.5 a 51.8 unidades, el resto de los subíndices del Indicador No manufacturero disminuyeron con respecto al mes de mayo de 2022. Sin embargo, con excepción del subíndice de Entrega de Productos que cayó -0.5 puntos para ubicarse en 48.4 unidades, los tres subíndices restantes, incluyendo el de Empleo, se mantienen bien posicionados por arriba de la referencia de 50.0 y, de hecho, acumulan cinco meses consecutivos en esta zona. El subíndice de Nuevos Pedidos cerró en 53.8 puntos mientras que el subíndice de Producción registró un nivel de 52.3.

ANÁLISIS DE COYUNTURA

ANÁLISIS DE COYUNTURA

Los últimos Indicadores disponibles muestran que la economía mexicana mantiene una expansión menos vigorosa que lo observado en los primeros cuatro meses de 2022. Después de un visible estancamiento en el segundo semestre del año pasado, la economía mostró un mayor dinamismo en el primer cuatrimestre del presente año, periodo en el que creció 1.5% anual. Sin embargo, los datos disponibles para mayo y junio muestran que este dinamismo ha disminuido en el segundo trimestre. Adicionalmente, el retiro de los estímulos fiscal y monetario en Estados Unidos, así como los ajustes en marcha en nuestro país, han aumentado los riesgos sobre el crecimiento y la incertidumbre sobre la actividad económica en lo que resta de 2022.

Las exportaciones totales y no petroleras han mostrado una recuperación importante; en mayo crecieron a tasa anual en 22.4% y 20% respectivamente. Sin embargo, la persistencia de los problemas de suministro global y la posibilidad de un menor crecimiento en Estados Unidos apuntan a un menor dinamismo de la demanda externa en los próximos meses y en 2023. Cabe notar que las exportaciones han sido el principal motor de la actividad manufacturera en lo que va del año y han permitido que esta haya alcanzado niveles superiores a los que prevalecían antes de la pandemia.

En el sector secundario, destaca la persistente debilidad de la construcción y su lenta recuperación. Antes de la llegada del COVID-19, la construcción ya había mostrado una tendencia negativa que la ubicaba en niveles históricamente bajos. Así, la recuperación de esta actividad tras la pandemia la mantiene en niveles bajos que han lastrado el crecimiento de la producción industrial en su conjunto. Esto a su vez es reflejo de los bajos niveles de inversión pública y privada que prevalecen en la economía mexicana, alrededor del 22% del PIB.

Si bien la demanda interna mantiene signos de debilidad, las ventas al menudeo han mostrado una trayectoria ascendente y una reactivación visible respecto al estancamiento observado en el segundo semestre de 2021. Esto es congruente con la recuperación de la confianza del consumidor observada a lo largo de 2021 y 2022, detonada en buena medida por la reapertura de la economía tras los confinamientos relacionados con la pandemia.

Sin embargo, el apalancamiento de los hogares causado por el COVID-19 en 2020 y la lenta recuperación del empleo formal, hace incierta la persistencia de la recuperación en el consumo privado hacia adelante. Cabe notar que la resiliencia del consumo privado en México se ha concentrado en los bienes no duraderos, mientras que la demanda por bienes duraderos (que refleja de manera más directa las expectativas de mediano plazo de los consumidores) ha tenido una recuperación lenta. Lo anterior permite suponer que la incertidumbre sobre el ritmo de recuperación de las actividades terciarias en lo que resta del año es mayor, pues dependerá primordialmente de las ventas al menudeo, principalmente de bienes duraderos.

La disparidad de la recuperación de las actividades secundarias y terciarias se refleja en la evolución del mercado laboral formal. Mientras que el empleo vinculado a las actividades industriales ha tenido una recuperación que lo ubica por arriba de los niveles pre-COVID, la ocupación relacionada a los servicios permanece en niveles inferiores a la prepandemia. En particular, aquellas actividades terciarias que dependen en mayor medida del contacto humano, tales como la recreación y el turismo (incluyendo restaurantes), se encuentran sensiblemente por debajo de sus niveles previos.

Es muy probable que la duración del confinamiento originado por el COVID-19 y la falta de apoyos fiscales, haya provocado el cierre permanente de muchos establecimientos comerciales, lo cual a su vez se traduce en una normalización más lenta de los servicios en su conjunto. La inflación anual al consumidor se ha mantenido en niveles no vistos en más de dos décadas; a la primera quincena de junio la tasa anual se ubicó en 7.88%. Esto se debe principalmente a los problemas de suministro global, al aumento en los precios internacionales de las materias primas y al aumento de los precios nacionales de la energía registrados el año pasado.

En este sentido, la alta inflación en México es parte de un fenómeno global y se esperan tasas altas persistentes durante este año, sobre todo al considerar que el índice Nacional de Precios al Productor muestra que las presiones sobre los precios continuarán al menos por varios meses más. La inflación elevada ha llevado a una reacción vigorosa por parte del Banco de México, en cuya última decisión elevó la tasa de referencia a 7.75%, tras el aumento más grande registrado.

El retiro del impulso monetario en Estados Unidos por parte de la Reserva Federal permite anticipar que Banxico seguirá aumentando su tasa de política monetaria en lo que resta del año y en 2023, alcanzando en su fase final niveles superiores al 9%. En la medida en que el ajuste de la política monetaria mantenga un comportamiento ordenado del tipo de cambio y las expectativas de inflación, con el consiguiente aumento moderado en las tasas de interés de largo plazo, esta política restrictiva tendrá un impacto negativo limitado sobre el crecimiento.

En síntesis, el ajuste ordenado de la política monetaria y el mantenimiento del equilibrio en las finanzas públicas, permiten anticipar condiciones de estabilidad macroeconómica y financiera en lo que resta de 2022. No obstante, la situación global advierte mayores riesgos para 2023.