“Con el dinero pasa lo mismo que con el papel de baño: cuando se necesita, se necesita urgentemente”: Upton Sinclair

A principios de octubre del 2008, las autoridades financieras del mundo se encontraban tratando de evitar el posible colapso del sistema de pagos mundial luego de que la quiebra de Lehman Brothers, el 15 de septiembre de ese año, detonara enormes pérdidas en los precios de los activos financieros alrededor del mundo, que posteriormente se convertirían en la llamada Gran Recesión. El punto de inflexión del periodo más agudo de la crisis financiera se presenta cuando el entonces gobernador de la Reserva Federal, Ben Bernanke, hace un par de comentarios muy importantes durante la presentación de un programa de cooperación con el Banco de Inglaterra, el Banco Central Europeo y el Banco Nacional de Suiza:

El tamaño de los arreglos recíprocos de divisas (líneas SWAP) se aumentarán para acomodar

cualquier cantidad de fondeo en dólares que sea demandada.

Los bancos centrales continuarán trabajando conjuntamente y están preparados para tomar

cualquier medida necesaria para proveer suficiente liquidez en los mercados de fondeo de corto plazo.

A partir de ese momento, que el Presidente del Fed mencionó las palabras mágicas: “cualquier cantidad” y “cualquier medida”, las autoridades financieras del mundo comenzaron a recuperar el control de la situación.

“El Dinero es un asunto de creencia”, dice una frase que popularmente se atribuye a Adam Smith, considerado el padre de la economía, y que nos sirve como punto de partida para comentar los importantes cambios que ha tenido la postura monetaria de la Reserva Federal, y que tendrán consecuencias muy importantes para los mercados financieros y la economía en los meses por venir.

En el mundo actual, el dinero que utilizamos para las transacciones en la mayoría de los países no tiene un valor intrínseco como en el pasado, cuando la principal forma de dinero eran monedas acuñadas en algún metal. La forma más común del dinero actual son papeles impresos de forma muy especial para distinguir a su emisor, usualmente algún banco central, y se le llama dinero fiduciario porque su valor depende de la confianza que hay en una sociedad, confianza de que servirá para ser usado como medio de pago. Esa confianza depende de la credibilidad que tenga el banco que lo emite.

Decía el célebre economista Milton Friedman que “la inflación es siempre y en todo lugar un fenómeno monetario”. La inflación, que es el incremento sostenido en el nivel general de precios, usualmente ocurre cuando la cantidad de dinero que emite un banco central sobrepasa las necesidades de efectivo que tiene su economía, o dicho de forma simplista al extremo, cuando hay demasiados billetes circulando para la cantidad de bienes y servicios que hay disponibles en la economía. De esta forma, la inflación se asocia con una mala gestión de los bancos centrales, que tienen la responsabilidad y misión de asegurar la estabilidad en el poder adquisitivo de la moneda que emiten.

En la actualidad estamos viendo un repunte inflacionario generalizado en el mundo, y en Estados Unidos, la inflación alcanzó niveles no vistos en cuatro décadas. Desde mediados del 2021, la inflación al consumidor en Estados Unidos comenzó a subir de forma acelerada, lo que en su momento fue explicado de diversas formas que se asociaban a choques de efecto transitorio por parte de la Reserva Federal para alcanzar, hace un par de meses, niveles por arriba del 9 por ciento.

La comunicación de la Reserva Federal ha cambiado notablemente a lo largo del año, y en el más reciente mensaje de su presidente Jerome Powell, en el Simposio de Jackson Hole, queda claro que el banco central más poderoso del mundo está, ahora sí, determinado a hacer lo que sea necesario para combatir la inflación.

Algunos fragmentos del discurso de Jerome Powell no dejan duda de la nueva determinación de la Reserva Federal:

“La estabilidad de precios es la responsabilidad de la Reserva Federal y sirve como la piedra angular de nuestra economía”.

“Reducir la inflación probablemente requerirá un periodo sostenido de crecimiento por debajo de la tendencia”.

“Mientras que las mayores tasas de interés, menor crecimiento y condiciones más suaves en el mercado laboral traerán a la baja a la inflación, también traerán algo de dolor a los hogares y negocios”.

“Estamos moviendo nuestra postura de política a propósito a un nivel que será suficientemente restrictivo para regresar la inflación al 2 por ciento”. “Los estimados del nivel neutral de largo plazo no son lugar para detenerse o hacer una pausa”.

“Restablecer la estabilidad de precios requerirá, muy probablemente, mantener una postura restrictiva por algún tiempo. El récord histórico advierte fuertemente contra aflojar prematuramente la política”.

Powell menciona tres importantes lecciones aprendidas de los episodios de alta inflación de los años 70 y 80 haciendo referencia a lo expresado en su momento por anteriores presidentes de la Reserva Federal:

Primera: “Los bancos centrales pueden y deben tomar responsabilidad por entregar una inflación baja y estable […] Hay claramente trabajo por hacer en moderar la demanda para alinearla mejor con la oferta. Estamos comprometidos a hacer este trabajo”.

Segunda: “Las expectativas del público acerca de la inflación futura pueden jugar un papel importante en fijar la trayectoria de la inflación en el tiempo […] Alan Greenspan lo expresó de la siguiente manera: […] ‘estabilidad de precios significa que los cambios esperados en el nivel promedio de los precios son suficientemente pequeños y graduales para no entrar materialmente en las decisiones financieras de los negocios y los hogares’ […] desde luego, la inflación está en la atención de casi todos en estos momentos”.

Tercera: “Debemos mantenernos actuando hasta que el trabajo está concluido […] La exitosa desinflación de Volcker a principios de los 80 siguieron múltiples intentos fallidos de bajar la inflación en los 15 años previos”.

“Nos mantendremos sobre el tema hasta que estemos confiados que el trabajo está realizado”.

El mensaje de Powell es fuerte y claro, ahora sí: la Reserva Federal ajustará su postura monetaria hasta un nivel restrictivo donde se mantendrá por el tiempo que haga falta para asegurar no sólo que la inflación comienza a descender, sino que se percibe nuevamente anclada sobre la meta oficial del 2 por ciento.

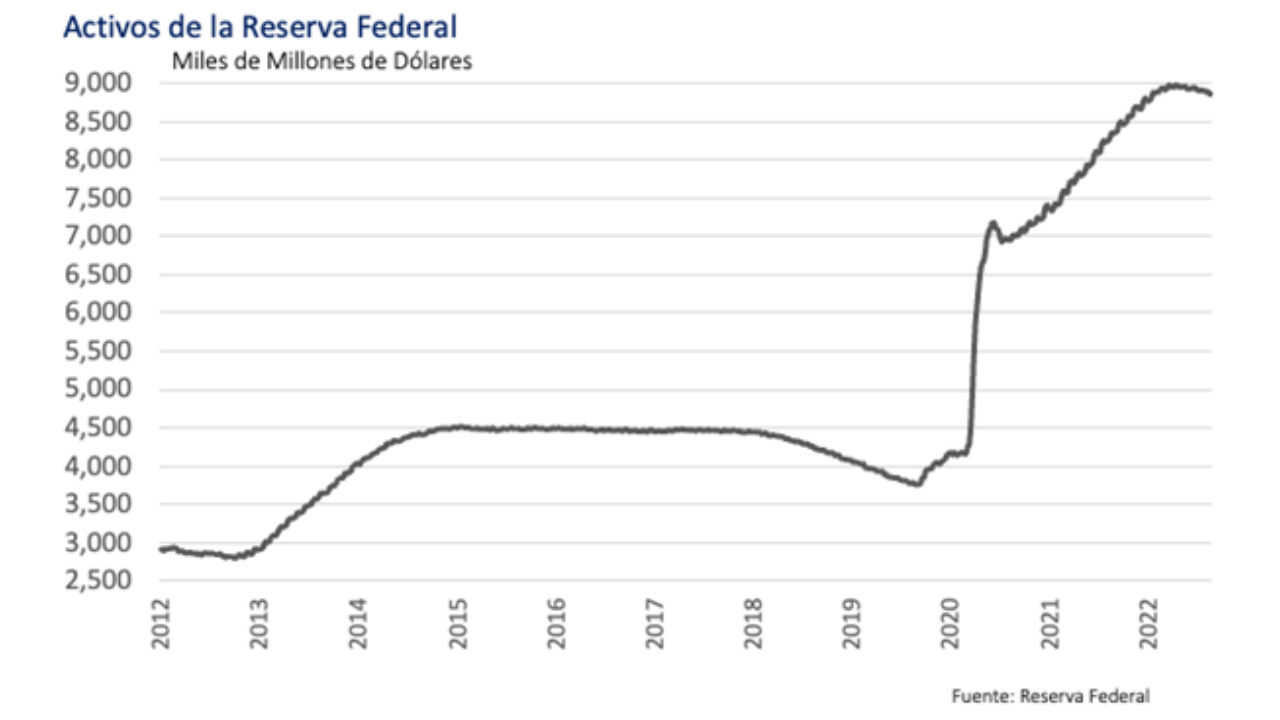

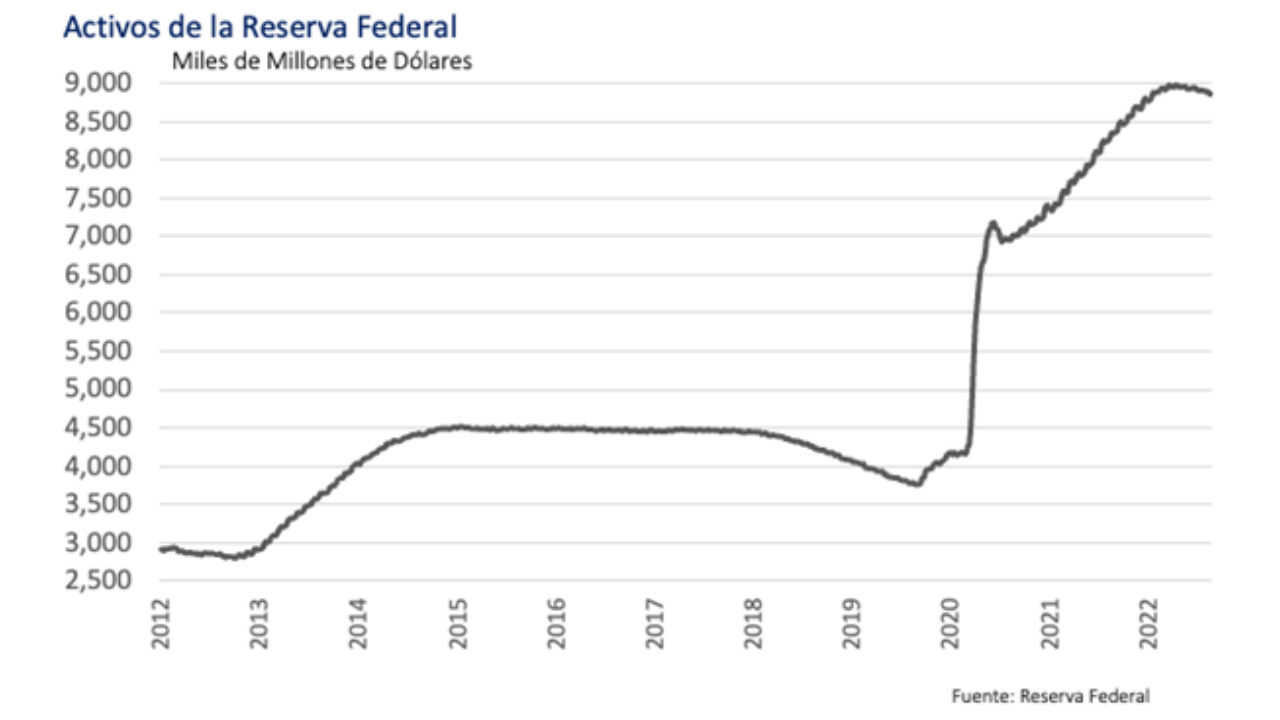

Esto implica que la tasa de interés de los fondos federales, que es el principal instrumento de la política monetaria del Fed, aumentaría a niveles entre 4 y 5%; y si la inflación no repuntara de forma indeseable hacia niveles incluso mayores. También implica que la Fed reducirá el tamaño de su hoja de balance, es decir la liquidez que había inyectado en los años anteriores y que se duplicó a raíz de la pandemia, llegando a casi 9 billones de dólares, como puede verse en la gráfica.

Para la economía de Estados Unidos y para los mercados financieros internacionales, este cambio tendrá implicaciones muy importantes, entre las que destacan un menor ritmo de la actividad económica, que podría convertirse en recesión; y ajustes significativos en los precios de los activos financieros, que incluso podrían convertirse en episodios de fuerte turbulencia financiera. Los bancos centrales saben que la posibilidad de detonar una volatilidad exacerbada que produzca fuertes pérdidas en los mercados, deteriorando la estabilidad del sistema financiero es bastante real y, por lo mismo, están tratando de hilar muy fino y de transmitir con claridad sus mensajes sobre el curso de acción que podrían seguir.

El cambio en la política monetaria de la Reserva Federal implicará un “apretamiento” en los mercados crediticios, lo que quiere decir que la obtención de crédito será no sólo más cara, sino también más difícil de conseguir, afectando especialmente a empresas que no tengan grado de inversión o que no tengan el tamaño necesario para salir directamente a los mercados a obtener financiamiento.

Para las economías emergentes, las condiciones relativamente benignas que enfrentaban en los mercados financieros en años previos darán paso a condiciones más adversas, que serán especialmente más complicadas para aquellos países que no tengan una posición macroeconómica sólida y sean más vulnerables a cambios en el entorno global. Mientras la Reserva Federal y otros grandes bancos centrales se mantenían inyectando liquidez a los mercados, los rendimientos ofrecidos por la gama de instrumentos financieros de deuda fueron declinando en los mercados desarrollados, llegando incluso a pagar tasas de interés negativas en algunos casos. Esta baja en los rendimientos empujó a muchos inversionistas, fondos de pensiones y otros fondos de inversión, a buscar rendimientos en activos financieros cada vez más riesgosos y más lejanos en la gama de riesgo/rendimiento del mercado global, lo que en su momento benefició a muchas economías emergentes con flujos de inversión en cartera importantes.

Ahora que la Reserva Federal y otros bancos centrales están comenzando a recoger la liquidez de los mercados, los rendimientos en los mercados comenzarán a incrementarse y los inversionistas muy probablemente comenzarán a abandonar la periferia del espacio riesgo/rendimiento en la que se encontraban, revirtiendo los flujos hacia las economías desarrolladas.

Cabe notar que los flujos de capital hacia estos mercados no sólo se verán reducidos por los rendimientos mayores que habrá en los mercados desarrollados, sino también por una mayor percepción de riesgo ante los cambios de liderazgo que se han dado en varios países, cambios en sentido desfavorable para los inversionistas ya que apuntan hacia políticas más centralistas.

En este entorno más retador en lo económico y financiero, las decisiones financieras de las empresas cobran especial relevancia, ya que malas decisiones de este tipo pueden magnificar los malos resultados. Por ello habrá que tener especial prudencia en las decisiones financieras.

Algunas recomendaciones generales que pueden ayudar a las empresas en México a transitar mejor por este entorno tan complicado serían:

1.Hacer un diagnóstico de la situación financiera de la empresa tratando de identificar los puntos vulnerables; por ejemplo, los montos y costo del capital de trabajo, que en un entorno como el que se avecina serían más elevados.

2.Privilegiar altos niveles de liquidez, lo que les permitirá enfrentar los problemas que pudieran surgir, como un deterioro en las ventas o la cobranza, así como las oportunidades que serán aprovechadas por aquellas empresas con posiciones financieras más sólidas.

3.Estar atentos a oportunidades para refinanciar pasivos, tal vez eligiendo financiamientos a tasa fija y dependiendo del perfil y otras condiciones propias de cada empresa.

4.Estar muy atentos al entorno y a los especialistas, concretamente a los economistas, ya que los cambios pueden darse de forma muy rápida y se requerirá una capacidad de reacción también muy rápida.

5.No especular con variables financieras como el tipo de cambio, ya que la probabilidad de que se observe volatilidad fuerte es elevada y, por lo mismo, podrían presentarse pérdidas en las operaciones que no estén cubiertas o si no se tiene una estrategia disciplinada en el uso de las divisas. Cabe notar que el espacio para que el peso mexicano se deprecie es mucho mayor que el que se percibe para que se fortalezca.

6.Las empresas financieras deberán ser especialmente cuidadosas con sus procesos de evaluación de riesgos, ya que las metodologías que se utilizan frecuentemente para medirlos utilizan una serie de herramientas estadísticas y modelos que descansan sobre supuestos que podrían no ser los adecuados. Es probable que la abundante liquidez inyectada por los bancos centrales haya “enmascarado” la percepción/medición del riesgo al distorsionar los rendimientos promedio y varianzas de diferentes activos por un periodo de tiempo considerable.

El entorno económico y financiero de lo que resta de 2022 y de 2023 luce especialmente complicado y retador. En México habría que sumarle al escenario un panorama político de alta fricción e incertidumbre. Habrá que tener especial cautela en las decisiones financieras de las empresas y de inversión personales. Más vale estar preparados que ser sorprendidos los eventos.