El Fed ha incrementado, hasta el momento, en 225 puntos base su tasa de referencia en únicamente seis meses (iniciando el ciclo restrictivo actual el 16 de marzo). Para la próxima reunión del 21 de septiembre, el debate entre continuar con incrementos de 75pb o moderarlos a 50pb se ha adueñado de la mente de los inversionistas. Especialmente, después del último reporte de inflación al mes de julio, el cual mostró una métrica anual bajando de 9.1% a 8.5%. Sin embargo, algunos acontecimientos recientes han sesgado un poco las probabilidades al escenario de un apretamiento de 75pb, especialmente el discurso de Powell en el simposio de Jackson Hole.

El presidente del Fed fue muy claro en el evento anual en Kansas City, aduciendo a que la atención del banco central está en regresar la inflación a niveles cercanos al objetivo de 2%. Advirtió que la única forma de reducir la inflación de una manera significativa será a través de un periodo sostenido de altas tasas de interés. Además, Powell enfatizó que la decisión de septiembre dependerá del análisis de los datos económicos, los cuales hasta el momento han ofrecido algunos argumentos para pensar en un incremento de 75pb.

Por otra parte, los inversionistas no han quedado del todo convencidos del grado de fortaleza del mercado laboral —y, por ende, de la continuidad de la estrategia agresiva del Fed— con lo cual han moderado sus apuestas sobre un incremento de tasa más agresivo. Analizando con mayor detalle, la realidad es que la economía norteamericana continúa en un estado de pleno empleo y el reporte del 2 de septiembre da la idea de una recesión moderada el próximo año, lo cual podría permitirle en estos momentos al Fed continuar con su plan de acción de alcanzar rápidamente la tasa terminal de este ciclo en un rango de 3.75% a 4.00%, tal como lo hemos previsto desde hace mucho tiempo en el área de análisis de Banorte.

La realidad es que la economía norteamericana continúa en un estado de pleno empleo y el reporte del 2 de septiembre da la idea de una recesión moderada el próximo año, lo cual podría permitirle en estos momentos al Fed continuar con su plan de acción de alcanzar rápidamente la tasa terminal de este ciclo en un rango de 3.75% a 4.00%.

El reporte del mercado laboral dado a conocer por el Bureau of Labor Statistics el 2 de septiembre marcó todavía una buena creación de empleo de 315,000 nuevas plazas, ligeramente por arriba de lo que tenía previsto el consenso, pero moderándose de la cifra tan elevada de julio de 526,000 puestos de trabajo. Una de las preocupaciones del mercado fue el modesto aumento de la tasa de desempleo a 3.7% de 3.5%, pero explicado principalmente por una tasa de participación (personas que entran a la fuerza laboral) que aumentó a 62.4% de 62.1%. El promedio de ingresos por hora trabajada —una buena aproximación de costos laborales— se mantuvo en 5.2%. Tomando en cuenta la información de este reporte al mes de agosto, 3.5 millones de empleos se han creado en lo que va del 2022 (438 mil en promedio al mes), ubicándose 240 mil puestos por arriba del nivel previo a la pandemia.

Aunado a ello, la dinámica del elevado nivel de ofertas de trabajo, la disminución en las solicitudes de seguro por desempleo y el aumento en el apalancamiento de las familias, podría esperarse por lo menos cierta renuencia de los costos laborales a bajar en los próximos meses (o inclusive podrían seguir aumentando).

Todavía queda un dato muy importante a seguir, la inflación del mes de agosto que se publicará el 13 de septiembre. Este reporte será importante, ya que probablemente podría mostrar una caída por segundo mes consecutivo en términos anuales. Esto podría contrastarse con la narrativa aún hawkish que ha mostrado la mayoría de los miembros del Fed, destacando a James Bullard, Esther George, Loretta Mester, Christopher Waller y Lael Brainard, quienes han externado sus preocupaciones por el desempeño de la inflación y sus componentes, así como la necesidad de un escenario monetario mucho más restrictivo (todos ellos con voto en el comité que toma la decisión).

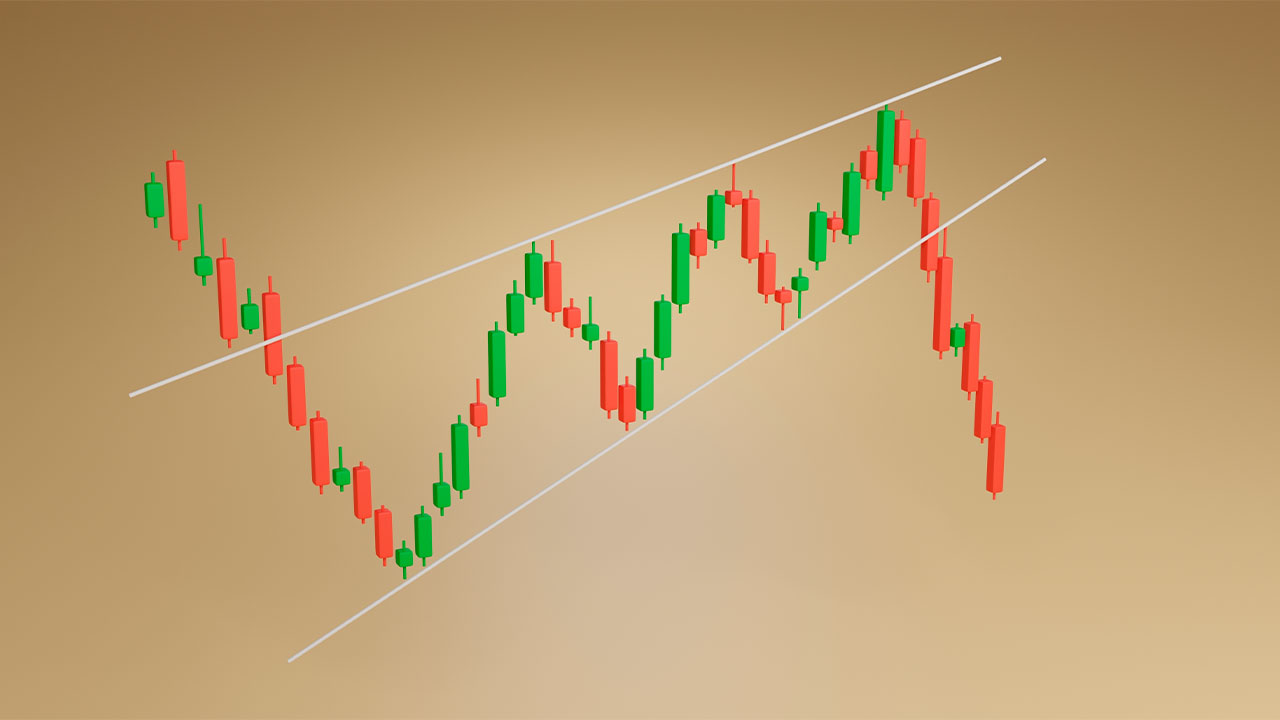

Esta situación también pondrá aún más presión al resto de los bancos centrales, quienes tendrán que reaccionar de manera oportuna a una mayor restricción monetaria en Estados Unidos. En específico, la implicación para Banco de México parece muy clara. Ante una inflación que continúa con una tendencia al alza y un Fed más hawkish, Banxico probablemente se inclinará por un aumento de 75pb en su decisión del 29 de septiembre. Sin embargo, estará condicionado en buena medida por lo que suceda el 21 de septiembre. El tiempo nos dirá, pero lo que es altamente probable, es que los mercados continuarán altamente volátiles de cara a estas fechas tan importantes en el corto plazo. Sobre todo, porque estas acciones podrían determinar la probabilidad de ocurrencia del escenario recesivo que se tiene previsto en Estados Unidos y varios países más en 2023.