Cuando conocidos “preocupados por el estado de derecho” o por la “inseguridad” del país, han sacado su dinero y algunos hasta han cambiado de residencia, pero no saben porque nuestra moneda está en las condiciones actuales —al 5 de octubre el peso mexicano se cotizaba en de 20.574700 pesos por dólar americano y las perspectivas para el cierre de 2022 estaban en 21 pesos por dólar, de acuerdo con los resultados de la Encuesta mensual de expectativas IMEF al 20 de septiembre— es necesario ofrecer elementos para la comprensión del tema que también podrían servirle a las compañías

saca dólares o las exportadoras que no han traído todos sus flujos en divisas extranjeras, porque apuestan a que en algún momento haya algún ajuste que devalúe el peso de manera importante y que se les otorgue la razón por haber tenido sus reservas en una moneda que vinculan al

performance económico del país.

Sin embargo, yo ubico que en adición a una economía sana (o a una economía menos estresada por el endeudamiento comparada con otras que en la pandemia tomaron una serie de medidas que debilitaron sus indicadores), los factores de los flujos de intercambio (las exportaciones menos las importaciones y las remesas) y el nivel de la tasa de interés de referencia son los determinantes primordiales del nivel de nuestra moneda.

La tasa de interés de referencia se fija por la junta de gobierno y esta ha ido subiendo, y se espera que siga así hasta que pueda detener la inflación. Pero en el caso de los flujos, y dado que las remesas representan ya el 4% del PIB nacional (y su estado es

in crescendo ), permítanme ahondar en este fenómeno que no tienen la mayoría de los países —salvo la India (con 1,421 mil millones de habitantes) que nos supera en el beneficio que los connacionales envían a sus paisanos— del cual podríamos decir que es “el maná que nos llega del cielo”, gracias a la generosidad de los migrantes para con sus familias.

EVOLUCIÓN DE LAS REMESAS CON CIFRAS AL 1T22

El flujo de remesas en México continúa mostrando montos récord al primer trimestre de 2022 (1T22), aunque existen factores que podrían ocasionar una reducción en su tasa de crecimiento en los próximos trimestres, como el choque derivado del conflicto entre Rusia y Ucrania, así como la elevada inflación y un comportamiento menos positivo de los mercados laborales en economías avanzadas.

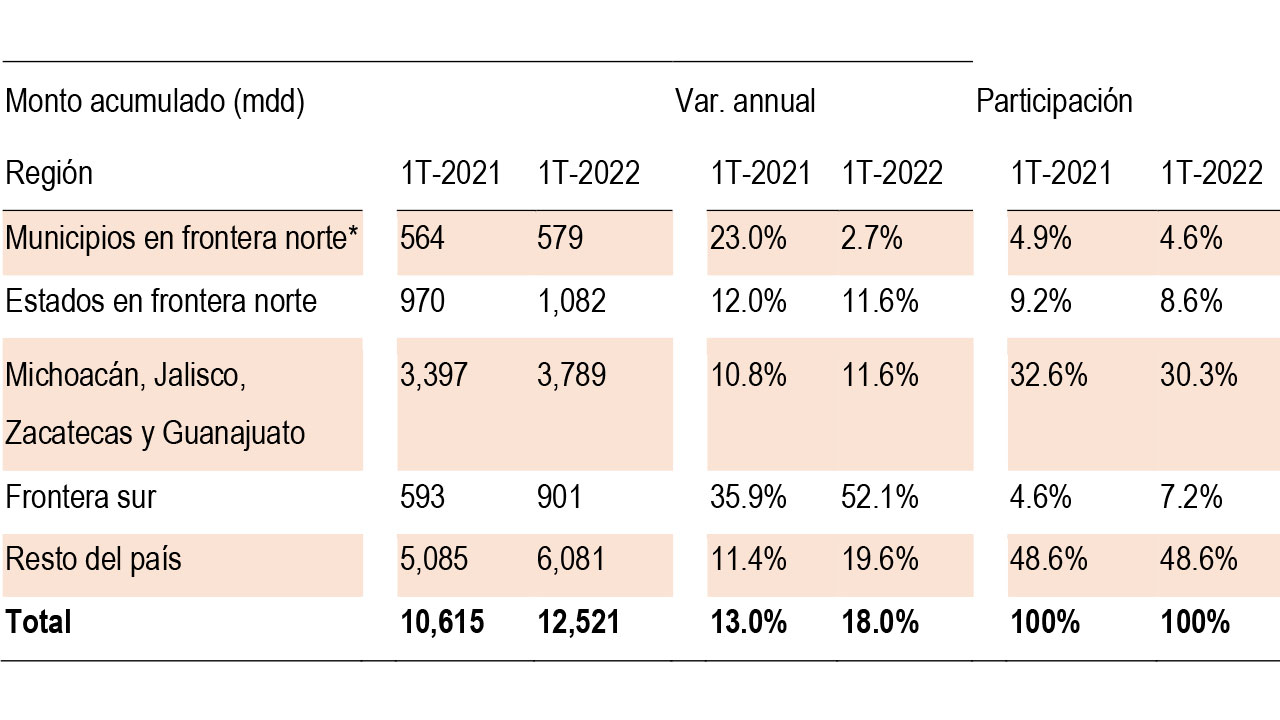

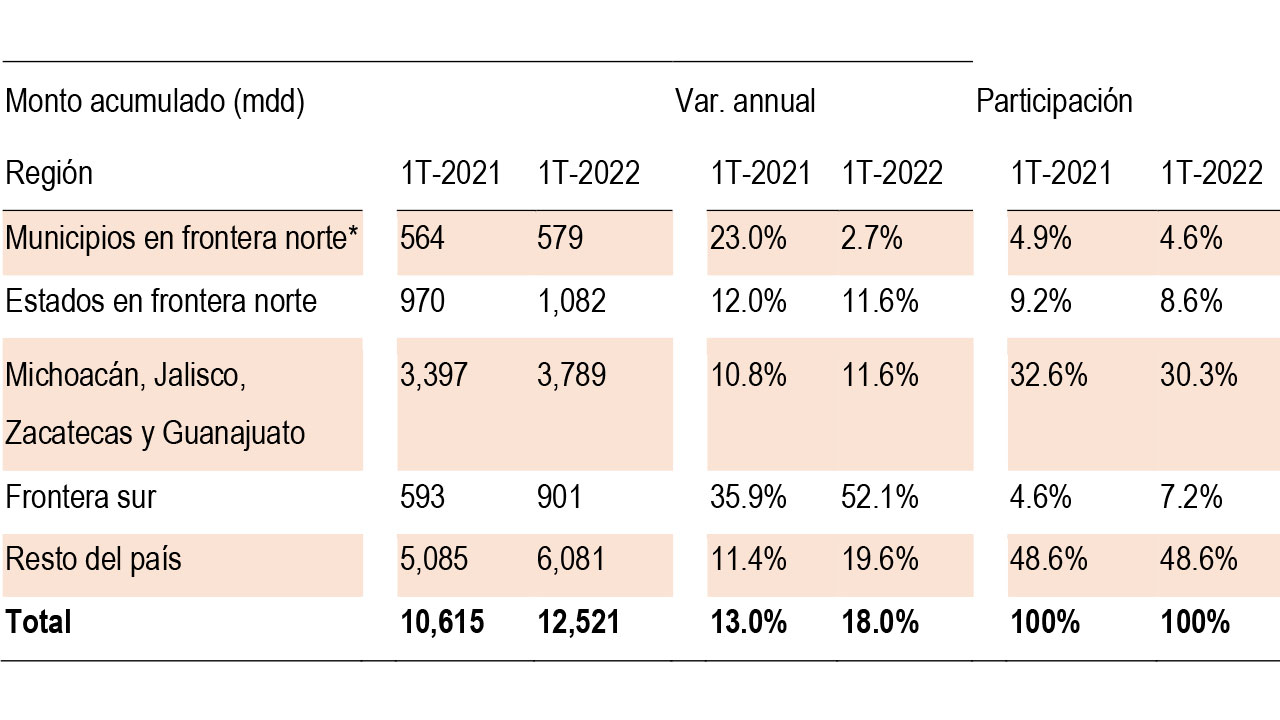

Al 1T-2022, los flujos de remesas alcanzaron 12.5 millones de dólares, lo que representó una tasa de crecimiento de 18.0% respecto al acumulado del mismo periodo del año anterior; los estados en la frontera sur del país han reportado los mayores crecimientos en lo que va del año, en particular algunos municipios de Chiapas.

Estados Unidos (EE.UU.), el principal origen de los flujos de remesas para México y otras economías en Centroamérica y el Caribe, ha mostrado un dinamismo importante desde 2020. Sin embargo, los flujos trimestrales recibidos en México se han desacelerado en comparación a los recibidos en la segunda mitad de 2021, situación que también se ha observado en otras economías receptoras de América Latina. En México esto podría justificarse en los municipios de la frontera norte por un retorno a los canales físicos sobre los digitales (viajes directos en lugar de transferencias). Para acercarnos más a este fenómeno podemos hacer un “zoom” en la dinámica más reciente de las remesas analizando sus montos y operaciones.

Durante el primer trimestre de 2022 se realizaron 32.9 millones de operaciones para el envío de remesas, un aumento de 10.4% respecto al primer trimestre de 2021, de las cuales 99% fueron transferencias electrónicas. En cuanto al monto promedio por operación este se ubicó en 380 dólares, superior a los 350 dólares promedio del mismo trimestre de 2021. Al igual que el monto, este volumen de operación representa el mayor desde que se tiene registro.

No obstante, el impacto no es homogéneo, la variación y la participación por región se puede observar en la siguiente tabla:

En adición a una economía sana (o a una economía menos estresada por el endeudamiento comparada con otras que en la pandemia tomaron una serie de medidas que debilitaron sus indicadores), los factores de los flujos de intercambio (las exportaciones menos las importaciones y las remesas) y el nivel de la tasa de interés de referencia son los determinantes primordiales del nivel de nuestra moneda.

Alrededor de la mitad de los flujos provenientes de EE.UU. hacia México son de California (34%) y Texas (16%) lo cuales se incrementaron en comparación con lo reportado al 1T-2021 en 18.1% y 17.5%, respectivamente. La participación de Minnesota pasó de 3% en el 1T-2021 a 8% durante el 1T-2022; a pesar de que este estado no presenta una elevada población mexicana migrante, el incremento es de 53% en comparación con el 1T-2021; respecto a 2019 se han más que cuatriplicado.

EXPECTATIVAS Y RIESGOS PARA LOS FLUJOS DE LAS REMESAS

De acuerdo con el último reporte de Banco Mundial (publicado en mayo 2022) se espera que los flujos de remesas hacia economías de medianos y bajos ingreso se incrementen 4.2% en 2022 y en 4.5% en 2023, lo que representaría una desaceleración de los flujos de recursos hacia estos países que habían crecido 8.6% en 2021. La institución considera que las remesas dirigidas a la región podrían perder impulso en los próximos años, con lo que su crecimiento se reduciría a 9.1% en 2022 y 7.7% en 2023.

Hay que tener en cuenta que las variaciones en los flujos reflejan una serie de condicionantes indeseables como las que describo a continuación:

1. Aumento de la migración en los últimos años. Según el anuario de Migración y remesas 2022 de BBVA, el número de migrantes no documentados creció de 59,000 a 72,000.

2. Efecto Género. Se refiere al incremento en la solicitud de dinero por parte de las mujeres a sus familiares en el extranjero. Las mujeres a partir de 2019 comenzaron a ser relegadas en todos los programas sociales, ya que la mayoría de los programas federales fueron sustituidos o cancelados por programas de la actual administración como “Sembrando vidas” y los apoyos a la educación básica (Benito Juárez), así como otros proyectos prioritarios de apoyo al campo.

Antaño, programas como Prospera, que apoyaba no solo a las mujeres sino eran un sustento importante para la alimentación de las familias, fueron eliminados por lo que las solicitudes de dinero se incrementaron hacia sus familiares en el exterior. Un dato que soporta el punto es que más del 70% de las remesas enviadas a México tienen como destinatarios a mujeres.

Esta situación ha mermado las capacidades económicas de las mujeres y sus familias en zonas rurales donde las actividades también son restringidas por los problemas de inseguridad y falta de recursos hacia proyectos productivos, así como la incorporación de más personas forzadas a participar en la delincuencia.

3. ¿Blanqueo de capitales? Conforme el anuario referido en el punto 1, se estima que las remesas en México llegarán a 58,500 millones de dólares (md) en 2022 (+13.4%) y para el 2023 alcanzarán los 62,600 md (+7.0%). Sin embargo, como lo señala el periódico

Los Angeles Times del 14 de septiembre del 2020, el aumento en las remesas puede tener un trasfondo muy delicado: ¿Esta usando el narco este método para blanquear capitales?

Hay evidencia de que efectivamente se han incrementado los movimientos de estas actividades de manera pulverizada, para ser “puenteados” de forma “hormiga” a través del vehículo de las remesas. Ante esta situación surgen unas interrogantes: ¿Desde cuándo? ¿Cómo y cuánto ha pasado de esta manera? ¿Cómo es que los controles de prevención de lavado de dinero no los han detectado? Se pueden sumar más preguntas que quedan sin responder, quizá porque esto implicaría que los controles en los bancos estadounidenses han sido inefectivos por los montos y frecuencias, y permiten el envío y dispersión.

El maná nos sigue cayendo del cielo, pero no nos va a llegar eternamente y tenemos que estar preparados para cuando se acabe.

En este tema, que responde en parte a quienes no entienden cómo el nivel del tipo de cambio se ha mantenido tanto tiempo y porqué la moneda no se ha devaluado, es importante resaltar que el costo de la remesa siempre está a cargo de los que las envían, pero los que las reciben también enfrentan una comisión, más el costo del tipo de cambio que no es preferencial y otros costos ocultos que se tienen por traslado hacia las poblaciones donde existe una pequeña tienda corresponsal (Oxxo, Elektra, Coppel, Telecom o cualquier otra institución que entregue las remesas en efectivo o a través de depósitos a sus cuentas) el cual es de entre 30 y 50 pesos (más el tiempo de espera de alrededor de tres horas). Cabe señalar que solo un 30% de las poblaciones tiene un servicio para recibir remesas en la misma entidad.

Actualmente hay una deuda tecnológica con este sector de la población donde los medios digitales no han permeado aún, ya que no existe el ecosistema. Entonces, si nuestros paisanos están contribuyendo a la estabilidad del peso, ¿por qué no darles todos los elementos de la inclusión financiera? El beneficio económico que deriva de la separación de las familias mexicanas bien podría considerarse para dar acceso y uso a los servicios financieros formales regulados con base en un esquema apropiado de protección al consumidor y de promoción de la educación financiera.

Ex vicepresidente de Política Regulatoria de la CNBV

Suscríbete a IMEF News

Análisis y opinión de expertos en economía, finanzas y negocios para los tomadores de decisiones.