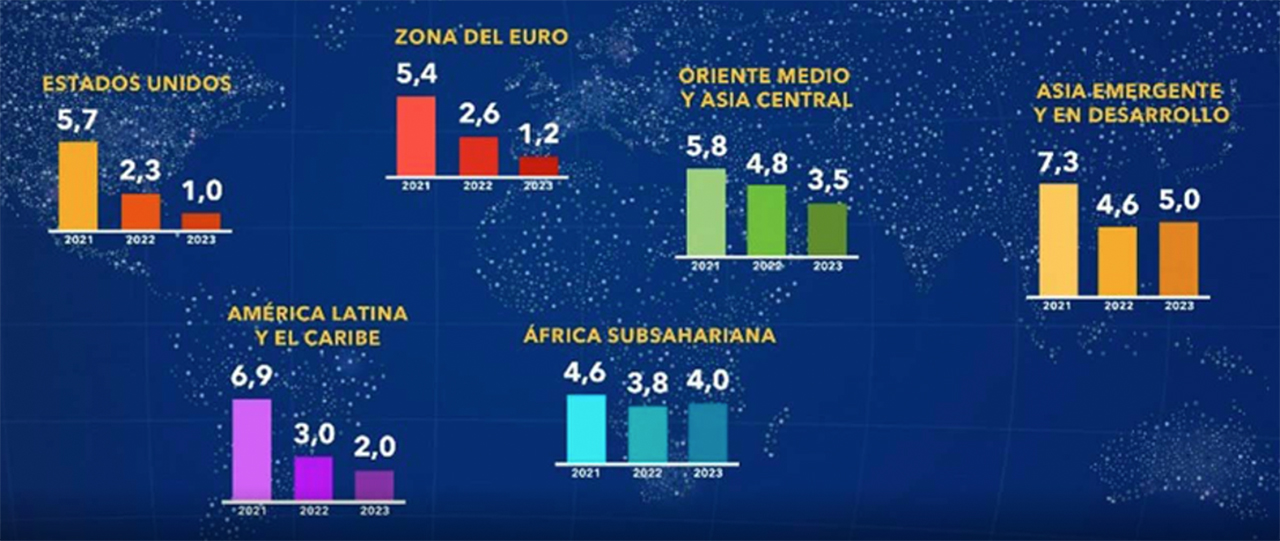

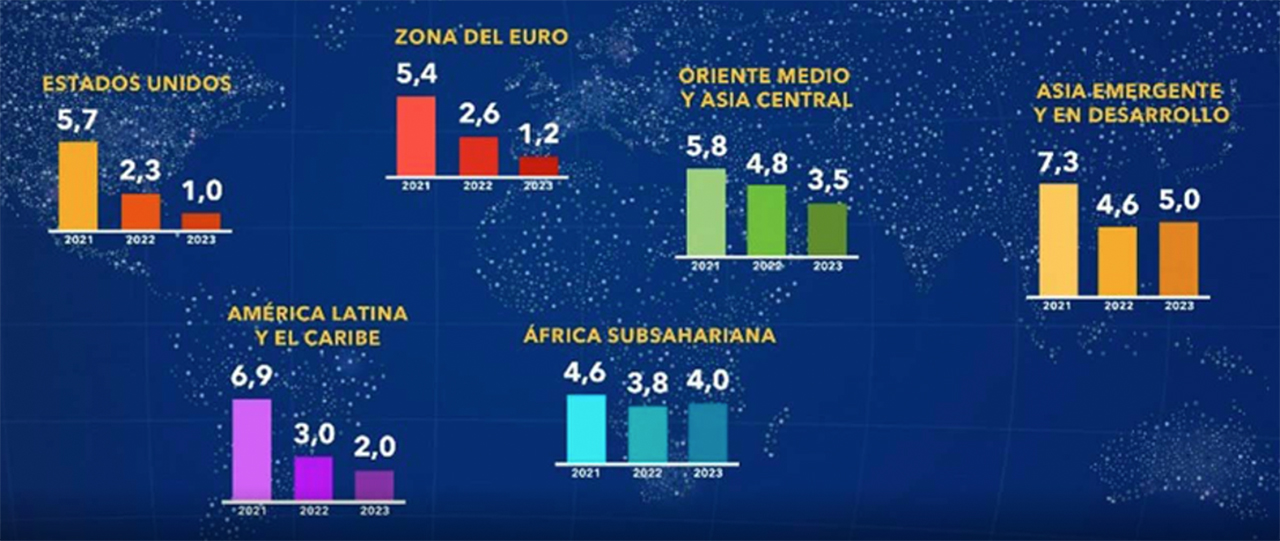

El escenario global apunta a una desaceleración de la economía mundial. De acuerdo con las últimas estimaciones del Fondo Monetario Internacional la economía global crecerá 3.2% (previo de 3.6%) en 2022. Pero el pronóstico desalentador es que los problemas no se solucionarán hacia 2023, y el organismo estima una expansión débil de 2.9% para el año entrante. El cuadro “Estimación por regiones” presenta las estimaciones del FMI por regiones para 2022-23.

Sin embargo, a pesar de la desaceleración económica, hoy podemos afirmar que la inflación en el mundo es el problema más apremiante que requiere solucionarse. Desde luego esta responsabilidad recae mayoritariamente sobre los bancos centrales.

Estimación por regiones

Fuente: IMF, World Economic Outlook Update, July 26, 2022

El actual ciclo inflacionario es el resultado de básicamente estos factores: la interacción de errores de política monetaria por haber retrasado el ciclo de alza de tasas de interés con una política fiscal excesivamente expansiva, principalmente en Estados Unidos; y dos choques, el de la pandemia y el conflicto bélico ruso-ucraniano, que ocasionaron los cuellos de botella de la oferta con las consecuentes disrupciones de las cadenas de valor y fuertes aumentos en los precios de los energéticos, alimentos y granos.

LOS DILEMAS DE LA RESERVA FEDERAL DE ESTADOS UNIDOS

“We are not in Kansas anymore, Mr. Powell!” La famosa frase de la película El Mago de Oz de 1939 donde Dorothy (Judy Garland) le dice eso a su perro, se ha popularizado para denotar que nos encontramos fuera de lo que se considera normal y enfrentamos una circunstancia que nos es poco familiar e inclusive incómoda. La frase se puede aplicar a Jerome Powell, presidente del banco central estadounidense (el Fed) ante lo que enfrenta la política monetaria para controlar la mayor inflación en más de 40 años. Como se mencionó, el Fed retrasó accionar en 2021 el aumento de tasas de interés, pues se enfrascó en un debate inútil de que la inflación sería transitoria y no permanente. Muchos argumentaron que, con una inflación pasajera los precios se autocorregirían, por lo que entrar en un ciclo de aumentos de tasas sería una forma innecesaria de frenar la economía. Esta visión equivocada fue un error muy costoso y el Fed llegó tarde a la cita para revertir su política monetaria. Ahora el Fed tiene que evitar la consecuencia de que se dé un desanclaje de las expectativas por parte de los mercados y el público sobre la capacidad del Fed para controlar la inflación. Lo que está en juego es la credibilidad en el banco central estadounidense.

Powel enfrenta un reto formidable para Estados Unidos y la economía global al lado del resto de los bancos centrales. Hay un dicho popular entre estudiosos de la política monetaria que dice: “Actuar ahora será menos doloroso que actuar más tarde”.

Algunos pensamos que sería un error aflojar la política monetaria pues bajar las tasas de manera prematura fue un error que ya se cometió en los años setenta. Lejos de afianzar la estabilidad de precios, tal política llevó a una inflación persistente.

Powell tiene ante sí el antecedente histórico de la persistente inflación de los años setenta, cuya lección fue que el Fed “hizo muy poco muy tarde” (too little, too late”) hasta que llegó Paul Volcker en 1979 para imponer con decisión una política monetaria estricta para bajar la escalada de precios. A diferencia de Dorothy en el cuento del Mago de Oz, Powell no puede simplemente cerrar los ojos y volver a su realidad anterior. Tiene que actuar con decisión en el presente. Enfrenta un reto formidable para Estados Unidos y la economía global al lado del resto de los bancos centrales. Hay un dicho popular entre estudiosos de la política monetaria que dice: “Actuar ahora será menos doloroso que actuar más tarde”.

Pero la política monetaria del Fed enfrenta otro dilema: ¿Qué tipo de aterrizaje tendrá la economía, dependiendo de la intensidad de su ciclo de aumentos de tasas? Se tienen tres posibilidades: un aterrizaje suave (

soft landing ), uno abrupto (

hard landing ) o en un extremo un desplome (

crash landing ). Lo que caracteriza estos escenarios es que el suave implicaría una recesión “leve y ligera”, el abrupto una recesión más profunda y larga mientras cuyo desplome sería una contracción extrema de crisis de la actividad económica. La disyuntiva está entre las dos primeras.

Voces respetables como las de Larry Summers, Mohamed El-Erian, Martin Wolf y James Bullard han sostenido que, en vista del error del Fed de haber arrancado tarde el ciclo restrictivo, un aterrizaje suave sería improbable. Con mayor razón afirman que es necesario ser firme en los aumentos de tasas, pues sólo así no se desanclarían las expectativas de mediano plazo y se reestablecería la credibilidad en el Fed. Aun así, Summers cree en una recesión profunda que podría materializarse dentro de 18 meses, es decir hacia fines de 2023.

En cambio, Powell, Bernanke y Biden, por ejemplo, le apuestan a un aterrizaje suave al confiar que en los meses siguientes se estarán eliminando los obstáculos a la oferta haciendo no tan necesario fuertes ajustes en las tasas. Se evitaría también un colapso financiero al no explotar las burbujas de precios de activos en el mercado de la vivienda y en la mayoría de los mercados financieros que se formaron por una década de tasas bajas.

ESTADOS UNIDOS: ¿RESECIÓN EN 2022?

Con el dato oportuno del PIB al segundo trimestre de una contracción de 0.9% en relación con el trimestre anterior, aunado a que en el primer trimestre la caída fue de 1.6%, parecería ser que se cumple la popular condición de que dos trimestres negativos seguidos declaran una recesión. No obstante, ello no es suficiente para proclamar una recesión, pues se requieren condiciones adicionales:

1.

Amplitud (o difusión) que significa una contracción generalizada en la mayoría de los sectores.

2.

Profundidad que implica una tasa significativa de contracción.

3.

Duración que se extienda la actividad negativa a lo largo de varios meses, más allá de los 2 trimestres iniciales.

Por lo pronto, ninguna de estas tres condiciones se ha observado aún. Hay muchos sectores con evolución sólida: varios servicios, la producción industrial, las exportaciones, el consumo sigue firme, no hay escasez de crédito y el mercado laboral continúa siendo robusto. De igual manera no se puede hablar de una profundidad y duración típicas de una recesión. Así que sería precipitado señalar que la economía ya se encuentra en ese ciclo. La mayoría de los pronósticos concuerdan en que el PIB crecerá entre 2 y 2.3% este año. Dependiendo desde luego de la política monetaria del Fed, como ya se apuntó, se podría tener una mini recesión entre el primero y segundo trimestre de 2023.

ESTADOS UNIDOS ARRASTRA A MÉXICO

Los ciclos de las dos economías están ineludiblemente vinculados. A pesar de que el crecimiento del PIB en nuestro país durante la primera mitad de este año parecería haberse desligado del de Estados Unidos al registrar crecimientos positivos de 1.8% anual en el primer trimestre y de 1.9% anual en el segundo trimestre, es una desviación temporal y la convergencia se dará paulatinamente para restaurar esa regularidad histórica. Los pronósticos anuales ya lo indican, esperando un crecimiento para México similar al de Estados Unidos en alrededor del 2 por ciento. Con la vinculación económica, parecería ser inevitable que en algún momento de 2023 la economía mexicana entre en una

mini recesión . Sin embargo, lo que puede decirse es que en la actualidad México se encuentra en un proceso de estanflación, pues la actividad económica es débil y la inflación elevada.

No obstante, podría darse un abrupto cambio de escenario para mal de la economía mexicana si la disputa comercial del T-MEC llega a la imposición de aranceles. La implicación, sin exagerar, sería desastrosa para nuestra economía. Los impactos más severos serían un golpe a la base exportadora con alta probabilidad de una recesión profunda, depreciación cambiaria, mayor estancamiento de la inversión, aumento de salidas de capital y baja en la calificación de la deuda soberana. Es muy prematuro evaluar ese escenario, sin embargo, es una alerta roja sobre la cual deberemos de estar pendientes.

¿QUÉ ESPERAR DE LA POLÍTICA MONETARIA?

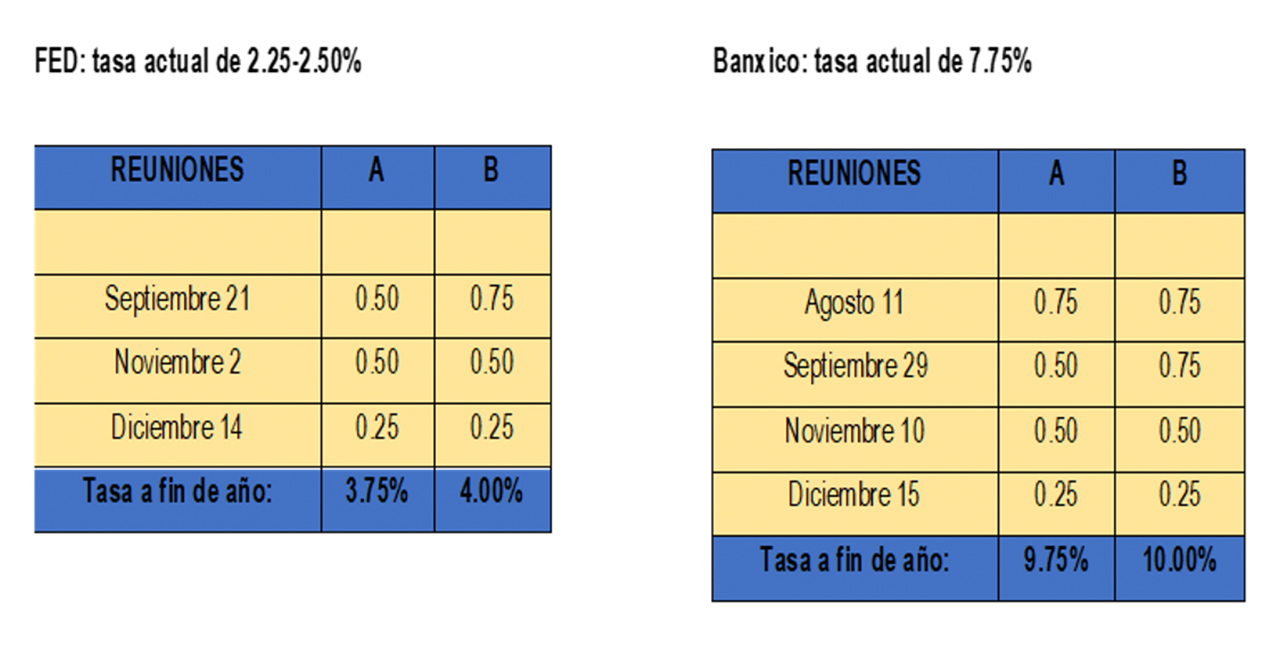

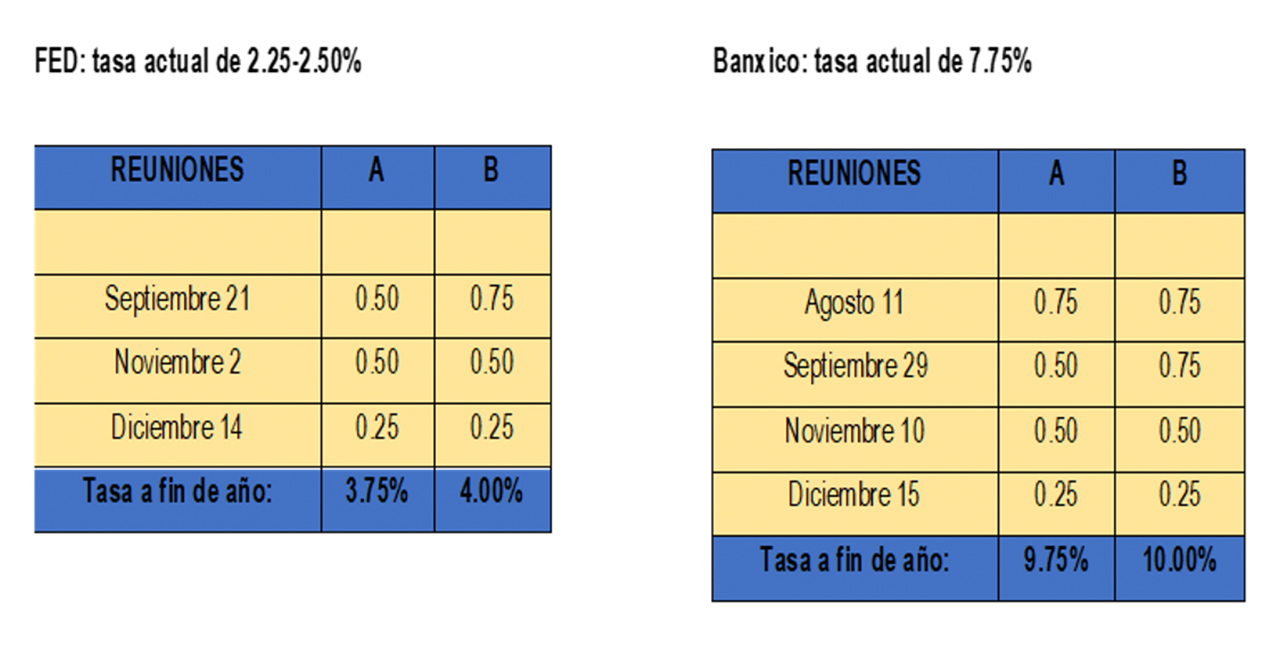

Es razonable que los ajustes de la tasa de interés de referencia del Banco de México sigan la misma dirección que los del Fed y que su magnitud sea, cuando menos, igual al movimiento del Fed. Sin embargo, esto último no es una regla rigurosa, pues los dos países tienen dinámicas diferentes de inflación. Los calendarios de reuniones de decisión de las dos instituciones están sincronizados. La próxima decisión del Banco será el 11 de agosto (el Fed ya tomó su decisión de 75 puntos base el 27 de julio).

Es difícil prever los ajustes futuros por parte de los dos bancos centrales, pues ello dependerá de la evolución de la inflación. Estados Unidos le apuesta a una corrección de los obstáculos a las cadenas de suministro y a una paulatina disminución del precio del petróleo hacia el tercero o cuarto trimestre. En México, el Banco cree que la inflación a fin de año aún se mantendrá elevada, quizá entre 6.5 y 6.7%.

Los cuadros

FED: tasa actual de 2.25-2.50% y

Banxico: tasa actual de 7.75% presentan posibles trayectorias de ajustes de tasas de interés suponiendo ajustes iguales por parte de los dos bancos centrales. Así, para fin de año, es posible una tasa en Estados Unidos de 3.75% o 4.00% y en México una de 9.75% o 10.00%. Esto supondría mantener un diferencial entre las tasas de los dos países de 600 puntos base, con lo que, en principio, no habría mayor afectación sobre el tipo de cambio peso/dólar.

Con la debilidad de la actividad económica sustentada en la cifra negativa de actividad económica en los dos primeros trimestres del año, una corriente de opinión piensa que el Fed podría disminuir pronto su ritmo de aumentos de la tasa de interés para propiciar un aterrizaje suave, inclusive evitando una mini recesión. Otros pensamos que sería un error aflojar la política monetaria pues bajar las tasas de manera prematura fue un error que ya se cometió en los años setenta. Lejos de afianzar la estabilidad de precios, tal política llevó a una inflación persistente que, como ya se comentó, no se quebró hasta la llegada de Paul Volcker al frente del Fed. Por ello, Powell no debería aflojar el paso de la política monetaria en cuando menos un año. Ésta debe ser

hawkish para tener éxito en su lucha contra la inflación.

CONSIDERACIONES FINALES

El escenario económico mundial está plagado de riesgos e incertidumbres. Considérese la tragedia humana del conflicto en Ucrania, su impacto que ha reducido el dinamismo de la actividad económica, los obstáculos a los insumos de las cadenas de suministro, los choques de precios de los

commodities , el mayor aumento de la inflación en varias décadas y los renovados choques pandémicos.

En ese entorno de deterioro, es conveniente destacar las prioridades que ha señalado

Kristalina Georgieva, la Directora Gerente del FMI. La funcionaria ha hecho un severo llamado al señalar que los bancos centrales deben acelerar el paso para domar a la inflación, evitar el desanclaje de las expectativas y una espiral destructiva de salarios y precios que llevaría a ajustes más fuertes en las tasas de interés, lo que pudiera también conducir a un episodio de inestabilidad financiera con crisis de deuda. Asimismo, la política fiscal debe ir en el mismo sentido de apoyar a los bancos centrales, no de obstaculizar su labor. La restricción fiscal ayuda a los más endeudados; ya no son tiempos de políticas contra cíclicas extraordinarias como las adoptadas cuando el choque de la pandemia y la recesión del 2020.

No obstante, debido al aumento de la pobreza en varias latitudes por a la crisis, hay segmentos vulnerables de la población, sobre todo por la mayor inflación en energéticos y alimentos. Éstos requieren de apoyos, pero deben estar enfocados y ser temporales. Las transferencias en dinero han probado ser más efectivas que los subsidios que son muy distorsionantes o los controles de precios. Esas medidas no logran reducir el costo de la vida en forma duradera.

Georgieva también indica que, con todo y sus defectos, los tipos de cambio flexibles han probado ser un buen instrumento de estabilización, aunque ello no signifique que esporádicamente no se deba estar preparado para intervenir en el mercado.

Finalmente, la dirigente del FMI urge a un renovado impulso a la cooperación global lidereado por el G20. Esta cooperación no es solo para enfrentar los problemas de la coyuntura, sino también temas de mediano y largo plazo como reformas al mercado de trabajo para dar mayores oportunidades a las mujeres, enfrentar el hambre y la desnutrición, la migración, el cambio climático, así como para alejarse cada vez más de las energías fósiles e ir hacia la adopción de energías limpias.

Economista egresado del ITAM con maestría y estudios de doctorado en teoría y política monetaria, y finanzas y comercio internacionales. Actualmente es socio consultor de la firma MAAT Asesores SC en temas de análisis económico y sistemas de pensiones. Columnista semanal de El Economista. En el Banco de México fue asesor de la Junta de Gobierno del Banxico, Director de Vinculación Institucional, Director de Relaciones Externas y Coordinador de la Oficina del Gobernador, entre otros. También se desempeñó como Economista Senior en el Fondo Monetario Internacional y adjunto de investigación en el CEMLA. Fue Coordinador de Planeación Estratégica y asesor en la CONSAR. Autor de múltiples artículos y de cuatro libros sobre temas económicos. Frecuente conferencista y catedrático en el ITAM, la UP y el MIDE. Twitter: @frubli