A inicios de los años 2000, la mayoría de los bancos centrales en el mundo adoptaron como esquema de política monetaria el régimen conocido como “objetivos de inflación”

(inflation targeting).Por casi dos décadas, este esquema probó ser eficaz para que un banco central pudiera cumplir con su objetivo de controlar la inflación. A lo largo de los años se le fueron haciendo algunos ajustes pragmáticos, de tal forma que hoy día muchos bancos centrales instrumentan su política monetaria a través de la variante del

“inflation forecast targeting” (para una explicación de esta variante véase Banco de México, Informe Trimestral abril-junio 2018, páginas 59-61).

De igual forma, el esquema se complementó con un mecanismo operativo para estabilizar la inflación: la llamada

Regla de Taylor, un principio operativo que sirve de guía para establecer la tasa de interés nominal necesaria para controlar la inflación como función de un objetivo de tasa de interés real y de las brechas de producto (PIB observado del potencial) e inflación (observada de la tasa objetivo).

A su vez, la independencia de los bancos centrales fomenta una coordinación con la política fiscal mediante la separación de funciones: prohibición explícita de que los bancos centrales financien déficits públicos y que no deben sucumbir a presiones de la llamada dominancia fiscal, que es cuando los gobiernos presionan por tasas de interés más bajas para tener un servicio de su deuda menor.

La gran crisis financiera de 2008-2009 representó un desafío mayor para la banca central y en particular para la Reserva Federal de Estados Unidos (el FED). Se adoptó una política monetaria heterodoxa de tasas de interés cercanas a cero y de una inyección masiva de liquidez de billones de dólares sin precedente: el relajamiento cuantitativo

(Quantitative Easing, QE), para estabilizar al sistema financiero y paliar la recesión. El QE implicó una compra masiva de activos del mercado que infló el balance del FED. La inflación no fue una preocupación pues ésta se mantuvo bajo control, pero era sabido que en algún momento el FED enfrentaría presiones inflacionarias debido a la extraordinaria inyección de liquidez monetaria.

La historia ya es muy conocida: finalmente se dieron las presiones inflacionarias alimentadas también por otros choques. El FED se retrasó en iniciar el ciclo de alza de tasas de interés, ciclo en el que actualmente se encuentra inmerso.

VARIOS CHOQUES

A partir de 2020 el mundo enfrentó choques

(shocks) de gran escala global que han representado nuevos desafíos para la banca central. Han sido tres años de choques: inició con la pandemia del Covid-19; luego la profunda recesión del año 2020 que propició el shock fiscal de mayor endeudamiento y gasto para apoyar la actividad productiva; a partir de marzo de 2021, el advenimiento de una inflación global no registrada en cuando menos 40 años; las tensiones geopolíticas y comerciales entre China y Estados Unidos; la invasión rusa a Ucrania que desencadenó severos impactos económicos en el precio de los energéticos y alimentos, y al funcionamiento de las cadenas de suministro de insumos.

Además, la necesidad de acciones urgentes para enfrentar el cambio climático; presiones en los mercados cambiarios por una apreciación del dólar; y una reversión de las fuerzas de la globalización que por más de 20 años contribuyeron a sostener el crecimiento económico de largo plazo. Al mismo tiempo, las condiciones anteriores agravaron aspectos estructurales como la pobreza y la exclusión social. Ello, en un entorno de envejecimiento poblacional que presiona el gasto público en salud y pensiones. En suma, la coyuntura actual con estos choques daña la productividad y las posibilidades de un crecimiento económico sostenido mayor.

DESAFÍOS PARA LOS BANCOS CENTRALES

Como ya se mencionó, los bancos centrales no pueden quedar aislados de todos estos choques. Son, en definitiva, temas que preocupan a los banqueros centrales y sobre los cuales deben mostrar sensibilidad. Pero deben ser muy cuidadosos, ya que por mandato de ley no pueden ejercer un papel de liderazgo en esos temas. Más bien son aspectos que deben tomar en cuenta en el diseño e instrumentación de su política monetaria para un mejor logro de su principal misión de alcanzar la estabilidad de precios.

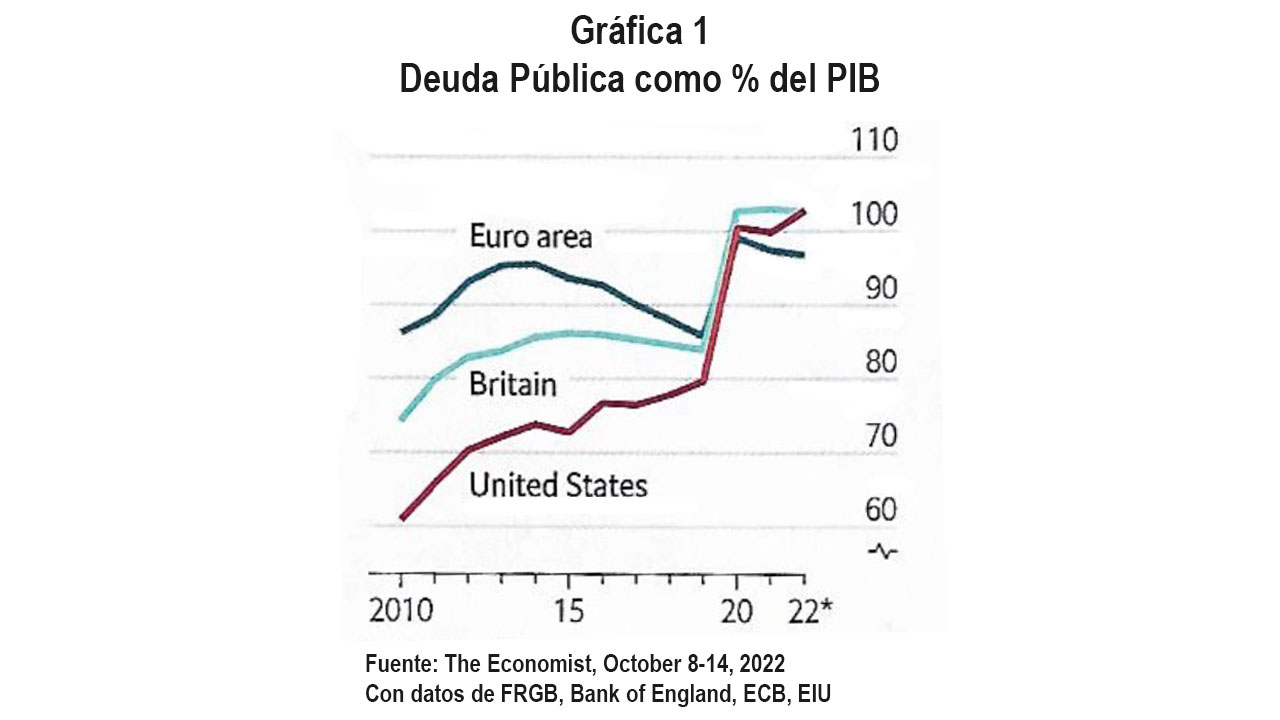

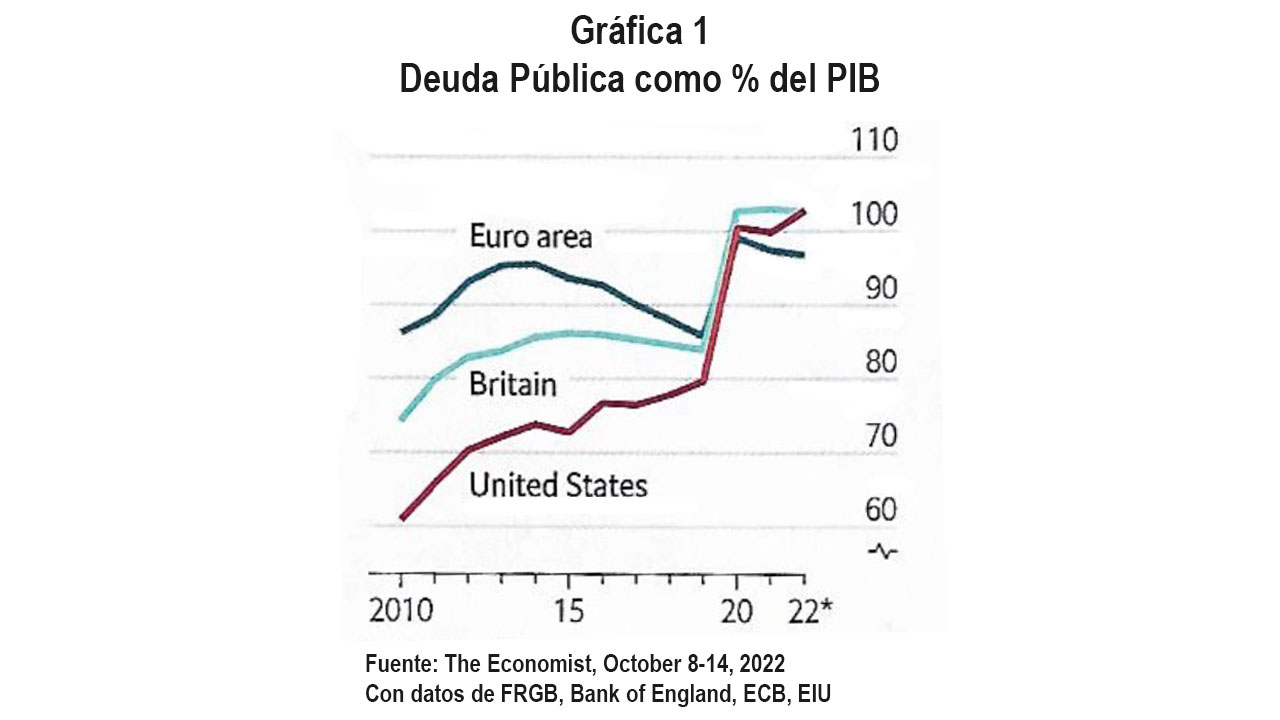

Entre los choques mencionados, el creciente gasto público representa un desafío particular para que los bancos centrales puedan bajar la inflación. En la mayoría de las economías el gasto público trae una inercia debido a los estímulos que se dieron por consecuencia de la pandemia para atenuar la recesión. Esto es particularmente significativo en el caso de Estados Unidos. Como consecuencia, el endeudamiento público ha crecido en forma importante. Se estima que la razón deuda/PIB alcance 105% en ese país, y la misma tendencia se observa en la Eurozona y El Reino Unido (gráfica 1).

Por un lado, los gobiernos pueden presionar al banco central en disminuir las tasas de interés (o no incrementarlas tanto) porque la inflación es un mecanismo para “licuar” la deuda, es decir, que su valor disminuya en términos reales y con menores tasas el gobierno enfrenta un menor servicio de la deuda. Es lo que párrafos más arriba se refirió como dominancia fiscal sobre los bancos centrales.

Pero al mismo tiempo la política monetaria restrictiva puede introducir un efecto perverso cuando el servicio del endeudamiento público es muy elevado: las mayores tasas de interés pueden ser inflacionarias si obligan al gobierno a endeudarse más, simplemente porque necesitan pagar un costo creciente del servicio de la deuda. Pero eso lleva a una situación inestable pues el servicio crece como bola de nieve.

La respuesta es un compromiso del gobierno de perseverar en una política fiscal prudente y disciplinada cuyo déficit no deba ser financiado en forma creciente por deuda. Sólo así puede darse una política fiscal y monetaria coordinada hacia el mismo objetivo de controlar la inflación. Como se ha expresado, “ultimadamente el poder de los bancos centrales depende de que los políticos perseveren en políticas fiscales sólidas que estabilicen la deuda como proporción del PIB” (The Economist, octubre 8-14, 2022, página 11 del reporte especial).

Un buen ejemplo de lo anterior es el éxito que tuvo Paul Volcker al frente del FED para controlar la gran inflación en Estados Unidos de finales de los años setenta. Volcker incrementó la tasa de interés de referencia hasta 19% en 1979, pero la inflación no comenzó a ceder hasta que el presidente Reagan implementó en agosto de 1981 medidas efectivas para reducir el déficit fiscal y adoptar, junto con Volcker, una retórica abiertamente

hawkish contra la inflación.

EL DESAFÍO DE LA APRECIACIÓN DEL DÓLAR

Esta sección está basada en Gita Gopinath y Pierre-Olivier Gourinchas, “How Countries Should Respond to the Strong Dollar”, IMF BLOG, October, 14, 2022.

Una apreciación del dólar implica una depreciación de las monedas locales. Para muchos países que luchan por reducir la inflación, el debilitamiento de sus monedas en relación con el dólar ha dificultado dicha tarea. El FMI ha estimado que, en promedio, el traspaso a la inflación de una apreciación del dólar del 10% es del 1%. Tales presiones son especialmente agudas en los mercados emergentes, lo que refleja su mayor dependencia de las importaciones y su mayor participación en las importaciones facturadas en dólares en comparación con las economías avanzadas.

La respuesta adecuada de política a las presiones de la depreciación de la moneda local frente al dólar requiere concentrarse en los determinantes de la variación del tipo de cambio y en las señales de perturbaciones del mercado. Hay espacio para realizar intervenciones cambiarias de forma temporal cuando los movimientos de divisas aumentan sustancialmente los riesgos para la estabilidad macroeconómica, la financiera y/o interfieren significativamente en la capacidad del banco central para mantener la estabilidad de precios. Pero es claro que una intervención cambiaria no debe sustituir el ajuste necesario en las políticas macroeconómicas.

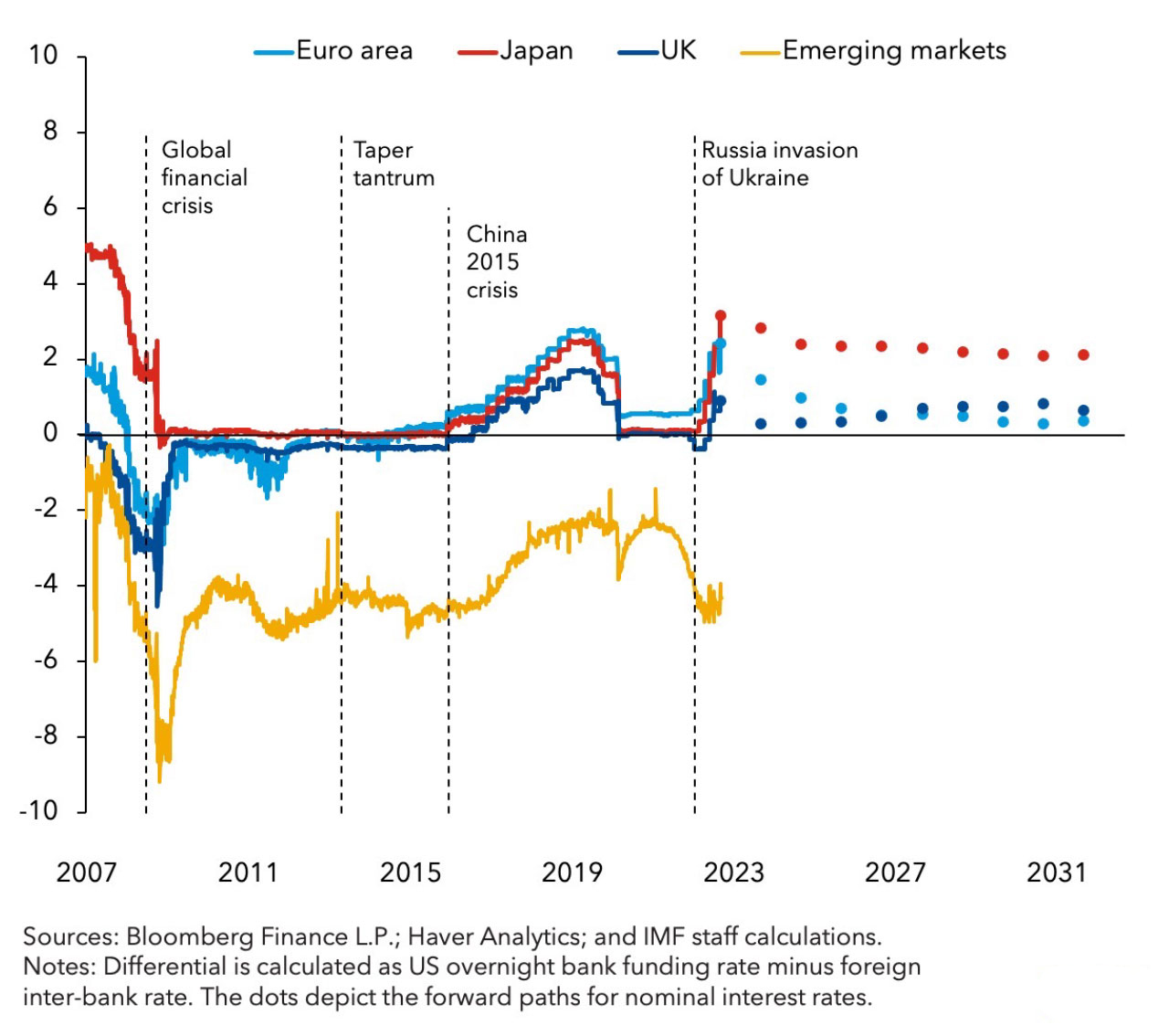

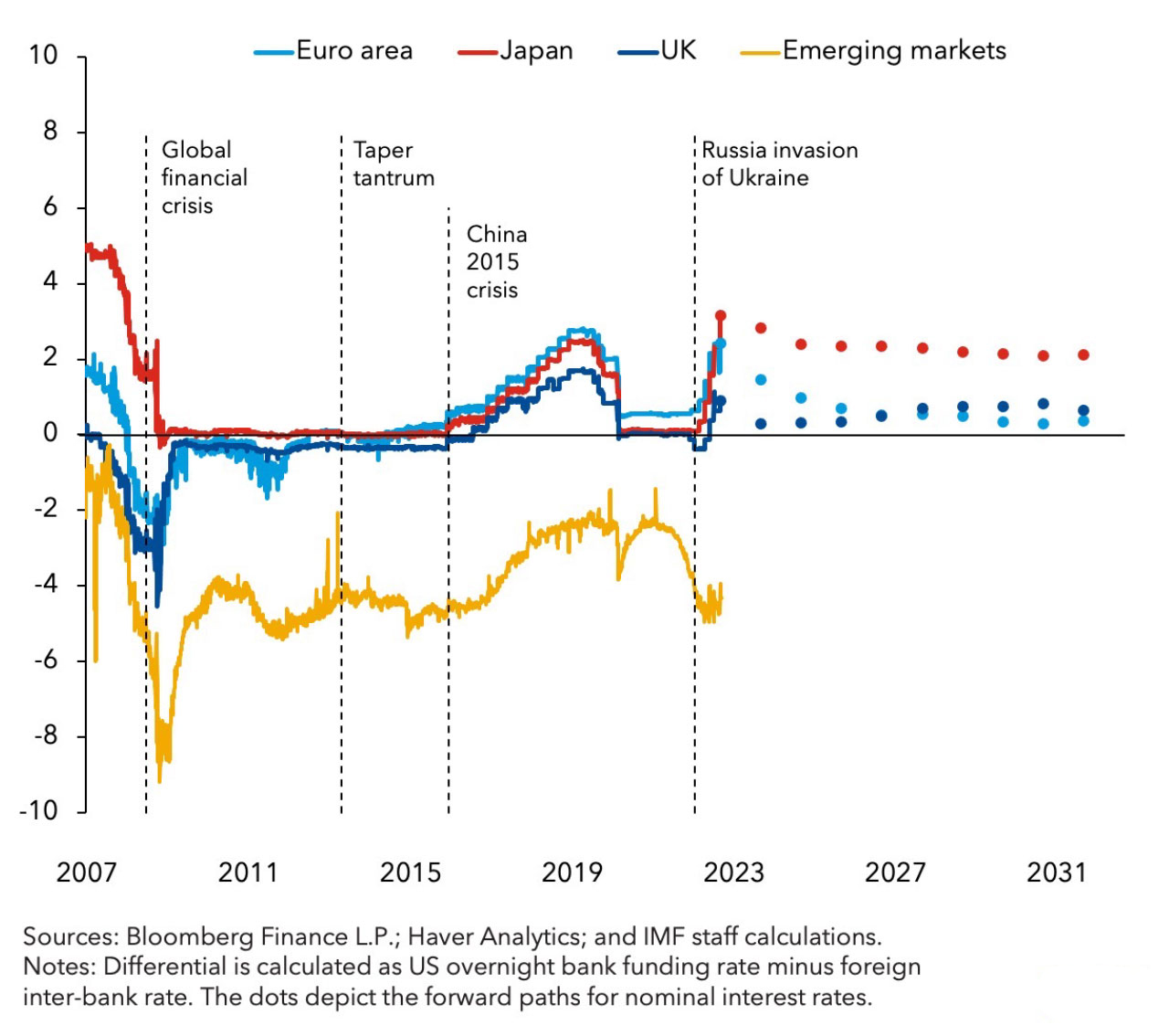

Se identifican en la coyuntura actual dos principales factores responsables de la apreciación del dólar: el ciclo de alza de las tasas de interés por parte del FED y términos de intercambio del comercio más favorables para los Estados Unidos como consecuencia de la crisis energética. En relación con el primer factor, el diferencial en las tasas de política monetaria entre bancos centrales es quizá la principal razón de la fortaleza del dólar. Como se muestra en la gráfica 2, dicho diferencial tenderá a permanecer por el resto de la década:

GRÁFICA 2

Diferenciales de tasas de interés frente a las tasas de Estados Unidos, en por ciento

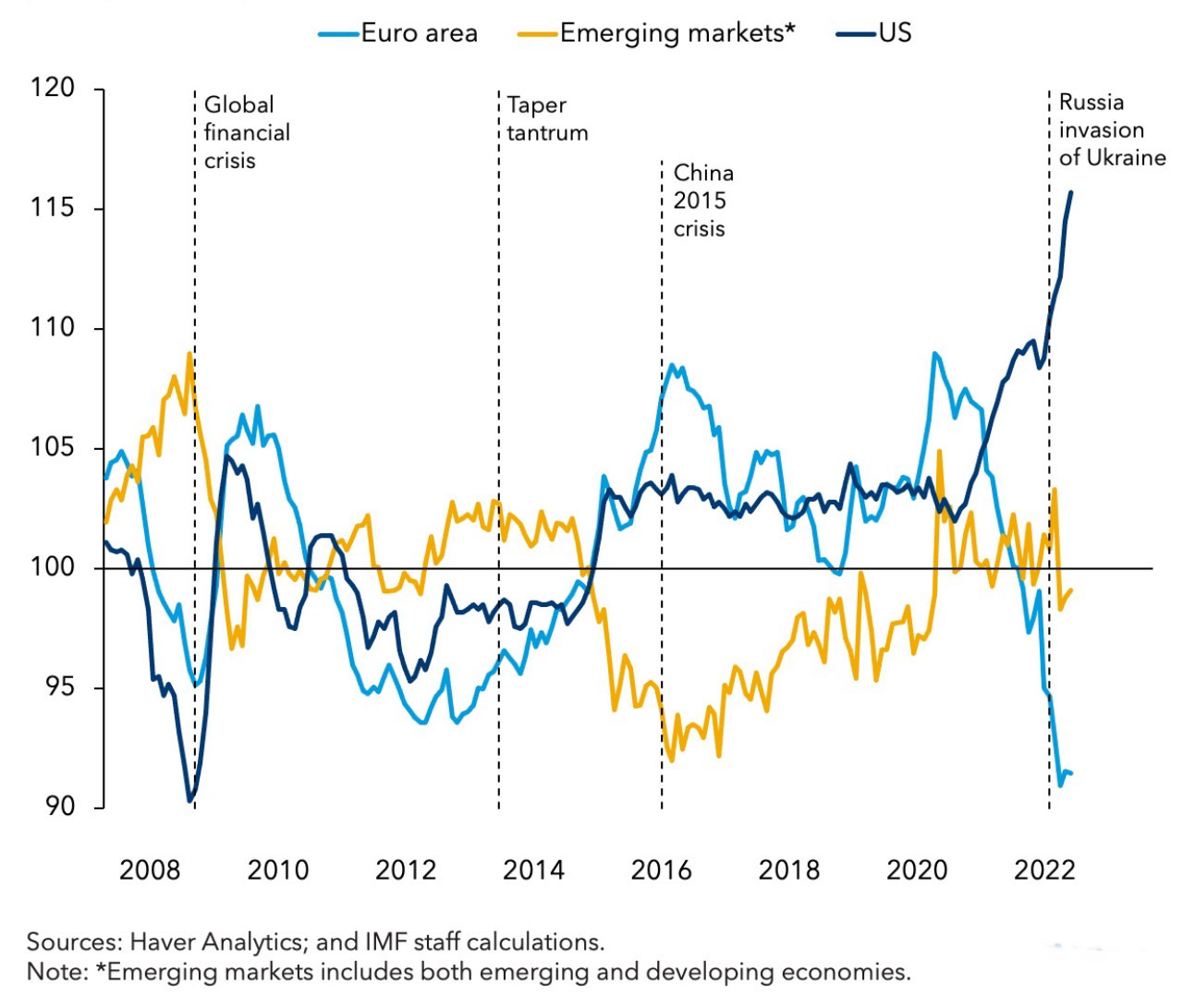

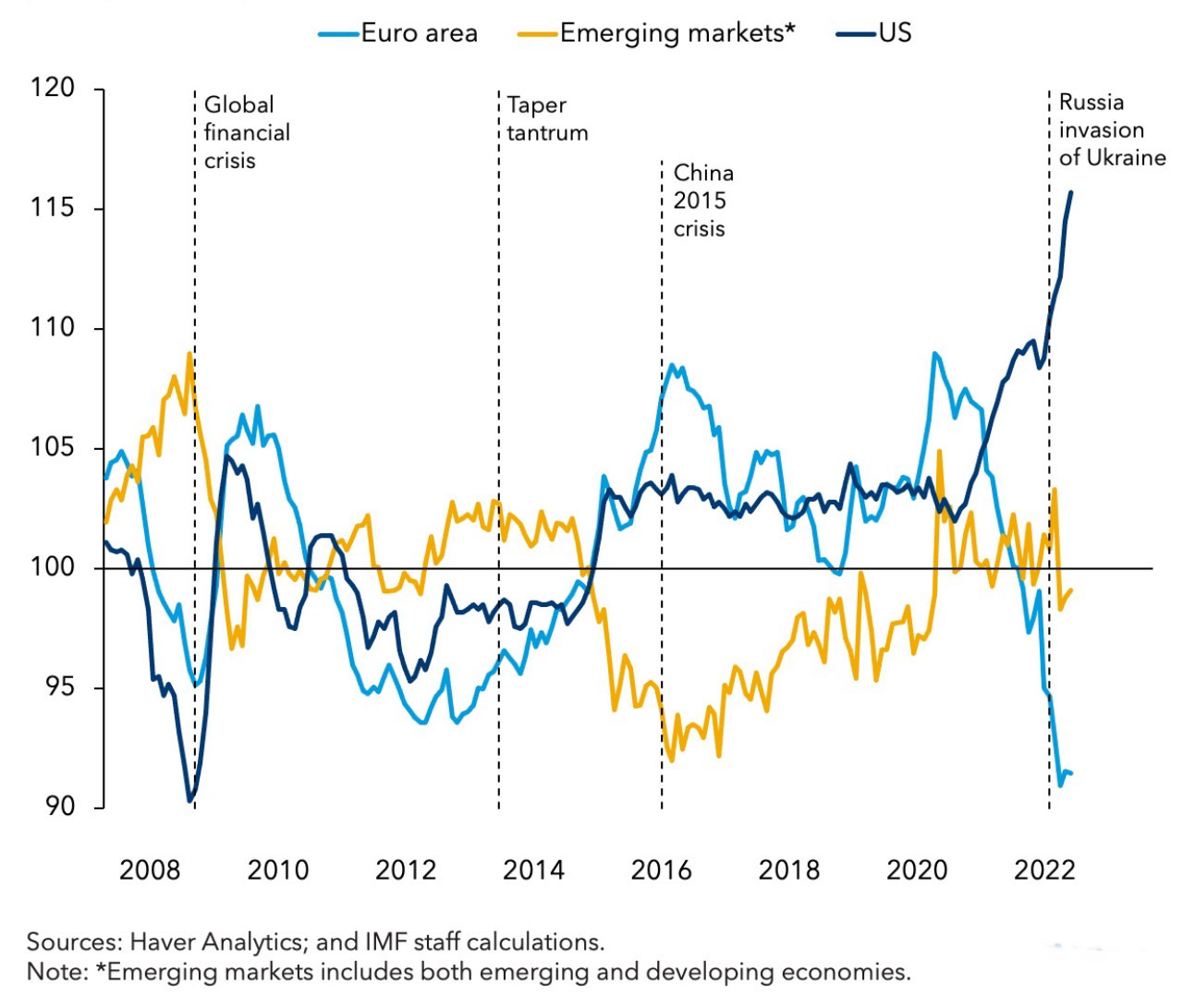

El segundo factor detrás de la fortaleza del dólar es el impacto masivo de los términos de intercambio provocado por la invasión rusa de Ucrania. La Eurozona depende en gran medida de las importaciones de energía, en particular del gas natural de Rusia. El aumento en los precios del gas ha llevado sus términos de intercambio al nivel más bajo en la historia del euro (gráfica 3).

GRÁFICA 3

Términos de intercambio, Índice 2010=100

Dado el importante papel de los fundamentales del mercado, la respuesta adecuada es permitir que el tipo de cambio se ajuste, mientras se utiliza la política monetaria para mantener la inflación cerca de su objetivo. El precio más alto de los bienes importados ayudará a generar el ajuste necesario a los

shocks fundamentales, ya que disminuye las importaciones, lo que a su vez puede ayudar a reducir la acumulación de deuda externa. La política fiscal debe usarse para apoyar a los más vulnerables sin poner en peligro las metas de inflación.

También se necesitan pasos adicionales para abordar varios riesgos a la baja en el horizonte. Es importante destacar que podríamos ver una volatilidad mayor en los mercados financieros, incluida una pérdida repentina de apetito por los activos de los mercados emergentes que provoque grandes salidas de capital, ya que los inversores se repliegan hacia activos seguros.

EL DESAFÍO DE LA META CUANTITATIVA DE INFLACIÓN

El régimen de inflación por objetivos

(inflation targeting) requiere definir una meta cuantitativa de inflación. Por ejemplo, el FED la estableció en 2% anual mientras que el Banco de México tiene un objetivo anual de 3%. En el contexto actual de los desafíos políticos, y a la interacción entre los gobiernos y los bancos centrales, existen dudas de si será posible en un horizonte de varios años cumplir con las respectivas metas cuantitativas. Ello ha suscitado el debate sobre si estas metas no deberían de ser ampliadas.

Los que favorecen esta modificación, señalan que una meta de 2% (establecida tanto por el FED como el Banco Central Europeo) no es realista para las condiciones macroeconómicas del siglo 21, y mencionan que no tiene caso establecer una meta que nunca se alcanza. Además, esa mayor tolerancia a la inflación ayudaría al monto de la deuda pública, reduciéndola en términos reales. Pero ajustar el objetivo no debe convertirse en una válvula de escape cuando haya políticas fiscales demasiado laxas.

Por otro lado, en contra de modificar las metas actuales, la principal desventaja es que una vez que se acepta un cambio, es más fácil que se den ampliaciones posteriores y se termine tolerando una inflación demasiado elevada. Esto pondría en entredicho la seriedad de un banco central en estar comprometido con su mandato de la estabilidad de precios. Con ello se destruiría un activo fundamental de un banco central: la confianza y credibilidad por parte de la sociedad.

En las circunstancias actuales, esta discusión para el caso de la meta del Banco de México sería altamente inconveniente. México aún no tiene la suficiente tradición de una estabilidad de precios arraigada, por lo que modificar el objetivo cuantitativo sería muy contraproducente en términos de la credibilidad en la capacidad del banco central para controlar decididamente a la inflación.

UN DESAFÍO PARTICULAR PARA MÉXICO

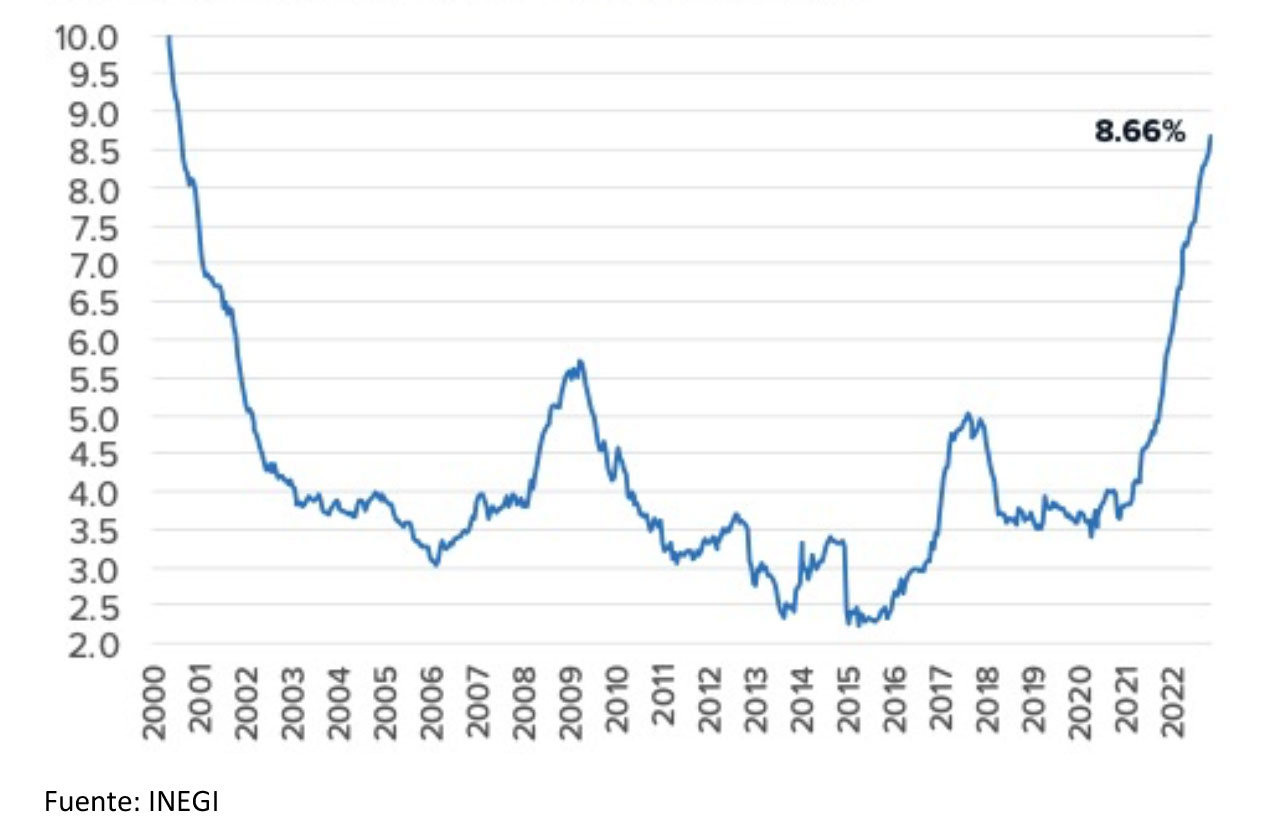

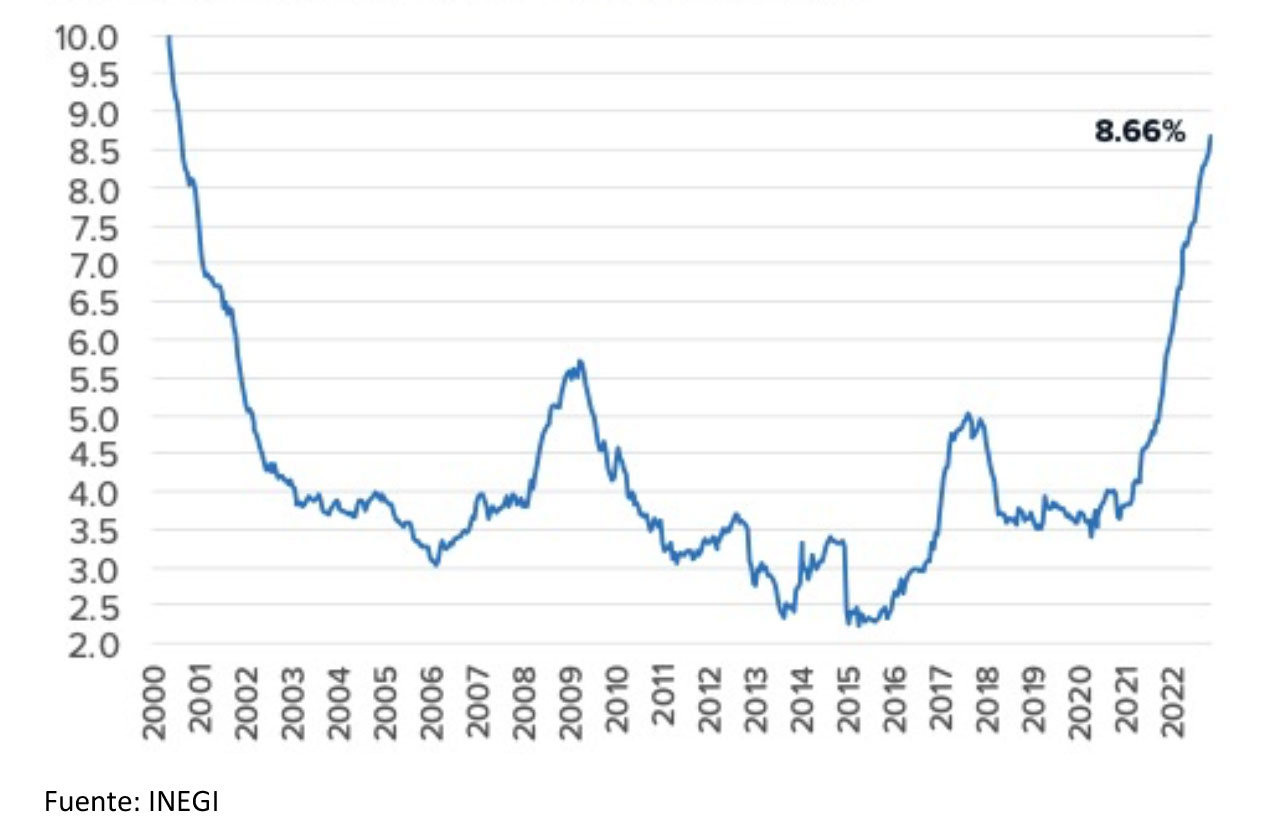

Aunque la inflación general parecería gradualmente estar reduciéndose (8.14% anual en la primera quincena de noviembre), la inflación subyacente muestra una tendencia desde hace más de 20 meses agudamente al alza, alcanzando 8.66% anual en la primera mitad de noviembre (gráfica 4). En particular, la inflación en alimentos y bebidas es preocupante al registrar una tasa anual de 13.10%.

GRÁFICA 4

Inflación Subyacente Anual por quincena (%)

El Banco de México ha actuado con su política monetaria esencialmente en la dirección correcta, al haber iniciado el actual ciclo de incremento de su tasa de referencia en julio de 2021. Es de esperarse que dicha tasa alcance 10.50% o 10.75% a fin de este año.

Revertir en definitiva el actual ciclo de incremento de los precios llevará más tiempo del esperado, ya que se ha arraigado una dinámica de precios que “mira hacia el pasado”

(backward looking) lo que perpetúa expectativas al alza que se transmiten a precios y salarios. Entre los riesgos para que baje la inflación, deben mencionarse: mayores shocks de precios de materias primas provenientes de los mercados globales; la mayor persistencia de la inflación importada de las economías avanzadas; que se alarguen las presiones originadas en los obstáculos de las cadenas de suministro; la inercia que resulta de ajustes de precios domésticos más frecuentes; y la transmisión de esa inercia a las negociaciones salariales. Asimismo, la política monetaria actúa con un rezago den entre 15 a 18 meses para mostrar resultados.

El Banco de México deberá perseverar y mantener una política monetaria firmemente restrictiva hasta que no se observe una moderación en la dinámica de la fijación de precios y un anclaje de las expectativas, tanto de corto como de largo plazo.